En Argentina sembrarán 1.95 millones de hectáreas de girasol

Los agricultores en Argentina sembrarán 1.95 millones de hectáreas de girasol durante la Campaña Agrícola 2023/24 de acuerdo al informe de Pre Campaña elaborado por la Bolsa de Cereales de Buenos Aires.

“La superficie destinada a girasol para la Campaña 2023/24 llegaría a 1.95 millones de hectárea”, enunció el informe de la Bolsa de Cereales.

- Informe Pre campaña

En la primera semana de junio se dio inicio al relevamiento de precampaña de girasol para el ciclo 2023/24. Desde entonces y hasta la fecha, se ha ido registrando semanalmente la tendencia en la intención de siembra para el nuevo ciclo de la oleaginosa, cuya ventana óptima se extiende en promedio desde mediados del mes de agosto en las regiones del norte del país, hasta fines de noviembre en el sur del área agrícola.

El escenario inicial refleja una tendencia negativa en términos de área a implantar para el cultivo de girasol. Esta situación se debe principalmente a una relación insumo-producto desfavorable, ocasionada por la baja de los precios de la oleaginosa.

Además, la perspectiva climática de un año con mayores precipitaciones durante primavera-verano llevaría a los productores a optar por otros cultivos de gruesa.

Sin embargo, es importante destacar que en el núcleo girasolero del norte existe una preocupación adicional debido a la escasa humedad de los perfiles del suelo, lo cual podría afectar la siembra del girasol en esa región.

Frente a este panorama se proyecta una superficie total destinada al girasol de 1.950.000 hectáreas para la nueva campaña, sujeta a la evolución del contexto económico y a la ocurrencia de precipitaciones durante la ventana de siembra. En términos relativos, la actual proyección refleja una disminución interanual del área sembrada del 11% (es decir, unas 250.000 hectáreas por debajo al ciclo previo) y un incremento del 11% en comparación al promedio del último quinquenio.

- Estimación de área

La información obtenida en el relevamiento de Pre-Siembra presenta una clara intención de baja en el área destinada a girasol, dado la desfavorable relación insumo-producto. Sin embargo, y al igual que durante las dos últimas temporadas, el cumplimiento de esta intención de superficie a implantar quedará principalmente ligada a la evolución de las precipitaciones y de las variables de mercado antes y durante la ventana de siembra.

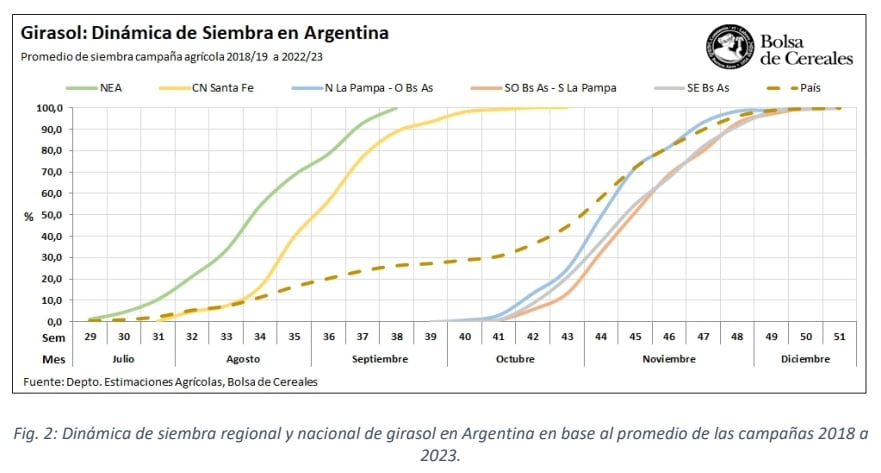

- Dinámica de siembra para Argentina

La ventana de siembra en los núcleos girasoleros del centro y norte del área agrícola (región NEA y Centro-Norte de Santa Fe) se desarrolla entre la segunda quincena de julio y la primera quincena de septiembre.

El escenario actual presenta una baja reserva hídrica en el perfil y un bajo contenido de humedad en el estrato superficial.

Por lo tanto, la siembra actual dependerá exclusivamente de la ocurrencia de lluvias que acondicionen los primeros centímetros del suelo, al menos como para asegurar la emergencia en una primera instancia. Se requerirán, en ese caso, eventos moderados a abundantes que acompañen el crecimiento del cultivo y las posteriores etapas de definición de rendimiento.

Por otro lado, en el centro del área agrícola donde se están realizando los barbechos previos a la siembra de la oleaginosa, los niveles de humedad son heterogéneos. Hacia el oeste, en las provincias de Córdoba y San Luis, aún se relevan sectores con niveles hídricos regulares por lo cual son necesarias lluvias durante el invierno para asegurar la correcta implantación de los cuadros presupuestados para la campaña 2023/24.

Sobre la franja sur de la región productiva nacional, las reservas hídricas de este núcleo girasolero se encuentran en niveles óptimos, reportándose incluso algunos excesos en el Sudeste de Buenos Aires.

Aunque aún estamos a varios meses del inicio de la ventana de siembra ideal en este sector del país, ya se registra una merma en la intensión de siembra con respecto a la campaña previa. La ventana de siembra promedio para esta región se ubica entre la segunda quincena de octubre y la primera quincena del mes de diciembre.

- Escenario climático

El inicio del otoño estuvo marcado por una paulatina recuperación de las reservas hídricas a lo largo del área agrícola nacional. La recuperación registrada es espacialmente heterogénea ya que encontramos zonas como el oeste del área agrícola con niveles de humedad por debajo de los óptimos y hacia el este del país situaciones de excesos hídricos puntuales.

Esta variabilidad en las condiciones de humedad provoca también que las lluvias necesarias para iniciarla siembra de la oleaginosa y abastecer la demanda del cultivo en las primeras etapas fenológicas, sean diferentes en cada zona Panorama Agrícola Semanal.

Nuestro último informe agroclimático estacional, menciona que la anomalía de lluvias se mantendrá en valores superiores a los valores normales en el norte del área agrícola nacional. Este fenómeno coincidiría con la ventana de siembra ideal del núcleo girasolero representado por las zonas NEA y Centro-Norte de Santa Fe.

En el centro este del país, las lluvias tendrían registros cercanos a los normales, por lo cual serán necesarias nuevas precipitaciones en la primavera para asegurar una humedad óptima en los primeros centímetros del suelo.

Por otro lado, las temperaturas mantendrán un promedio por encima de lo normal, pero con intensas rachas de frío causadas por cortas pero vigorosas irrupciones de los vientos polares, aunque sin llegar a los rigores experimentados en las campañas previas.

- Primavera

Ya hacia la primavera, el régimen térmico será más moderado que en las temporadas anteriores, con menor riesgo, tanto de heladas tardías, como de calores tempranos. Las anomalías positivas de lluvias se concentrarían en el sur del área agrícola, coincidiendo con la ventana de siembra de núcleo girasolero del sur.

En cambio, en las provincias de Córdoba y Santa Fe, las precipitaciones podrían estar por debajo de los valores normales provocando situaciones más ajustadas de humedad en los perfiles.

Por otro lado, para el trimestre del verano 2024 se esperan lluvias por sobre los valores normales en el norte y parte del centro del área agrícola mientras los cuadros de la oleaginosa transitarán el final de su ciclo fenológico.

En paralelo, en el núcleo girasolero del sur, las precipitaciones podrían estar algo por debajo de los registros normales para la época. En cuanto al régimen térmico, este será poco perturbado, observando registros cercanos a lo normal con menor frecuencia e intensidad en los episodios de calor.

En función de las perspectivas climáticas para la campaña 23/24 de girasol, podemos mencionar al menos dos escenarios contrastantes. Por un lado, hacia el este del país, las lluvias podrían apuntalar los cuadros de la oleaginosa durante todo su ciclo. En cambio, el oeste del área agrícola, las precipitaciones podrían ser un factor limitante para el normal crecimiento de los lotes.

- Escenario económico

Con el propósito de analizar los incentivos económicos que tendrán los productores en la próxima campaña agrícola 23/24 para el cultivo de girasol, es esencial considerar múltiples variables que conforman el escenario.

Entre estas variables se incluyen los precios de mercado, los costos de producción y finalmente la relación entre ambos para determinar los incentivos finales recibidos por el productor.

Se trata de un contexto de incertidumbre donde, a nivel internacional, concluyó el Acuerdo de Granos del Mar Negro y, a nivel local, nos encontramos con un año electoral en medio de una situación económica compleja.

Para iniciar el análisis, es importante destacar la evolución de los precios internacionales de los aceites vegetales, los cuales experimentaron un retroceso significativo en el último año debido a diversos factores, luego de que a mediados del 2022 se corte la tendencia alcista que venía arrastrándose desde 2020.

Uno de los elementos clave fue el restablecimiento de las cadenas de suministro en la región del Mar Negro, con la firma del Acuerdo de Estambul en julio del año pasado en un contexto donde la oferta global mejoraba.

Este acuerdo permitió a Ucrania extraer sus productos agrícolas a través de los puertos del Mar Negro y promovió levantar ciertas sanciones que obstaculizaban las exportaciones de Rusia. Hay que recordar que Rusia y Ucrania son responsables de más del 50% de la oferta de girasol y más del 70% de la oferta de aceite de girasol a nivel mundial.

La implementación de este acuerdo tuvo como consecuencia directa un flujo masivo de los stocks retenidos en Ucrania, lo que resultó en una oferta significativa en el mercado. Este exceso de oferta provocó significativos descuentos en los precios de exportación de la región, lo que a su vez afectó los precios mundiales de los aceites vegetales, incluyendo el aceite de girasol. Se observaron caídas superiores al 40% en los precios de todos los aceites en comparación con junio del año pasado, mientras que la soja y el maíz

experimentaron caídas del orden del 20%.

Luego, fueron importantes el levantamiento de las restricciones de exportación que imponían países clave, como Indonesia, en las exportaciones de aceite de palma en Asia el año pasado.

- Precios internacionales

La forma en que Ucrania encontrará una solución para exportar sus granos genera expectativas en los mercados de commodities. A pesar de las inversiones realizadas en los puertos del Río Danubio y otras alternativas como los trenes y los camiones, el costo de exportar a través de estas vías es más elevado.

Por lo que la resolución de la incertidumbre en torno al acuerdo y los posibles cambios en las rutas de exportación de Ucrania tendrán un impacto directo en los precios y la disponibilidad de los productos, lo que influirá en la toma de decisiones de los agricultores con relación a su producción de girasol.

Esto se da en un contexto donde se anticipa que Ucrania realizará una transición de gramíneas a oleaginosas en la próxima campaña agrícola 2023/24, lo que se traducirá en un aumento del área de cultivo de girasol.

No obstante, el último informe del USDA revela que se espera un modesto crecimiento del 1,6% en la producción de girasol en Ucrania, en contraste con el pronóstico anterior que preveía un crecimiento del 5,4%.

Por su parte, Rusia y la Unión Europea, también actores destacados en la producción de girasol, proyectan incrementar su producción en un 1,5% y 23,8%, respectivamente.

Estos datos indican un aumento global del 3,1% en la producción mundial de girasol. Sin embargo, el procesamiento de las semillas solo experimentará un incremento del 1%, mientras que se pronostica una disminución del 22% en las exportaciones debido a las expectativas de menores envíos de semillas desde Ucrania.

- Producción mundial

En este contexto, se proyecta que la producción mundial de los principales aceites vegetales experimente un crecimiento del 2,96% en comparación con la campaña anterior. También se espera que el consumo siga la misma tendencia aumentando en un 3,52%.

En este escenario, será importante el comportamiento de las importaciones de China, que durante el año pasado estuvo envuelto en una política de confinamientos producto del COVID-19.

En el nuevo ciclo agrícola 23/24, se anticipa que la relación stock/consumo de los principales aceites disminuya de 15% a 14,6%, aunque aún se mantendría un punto porcentual por encima del promedio de los últimos 23 ciclos agrícolas.

En cuanto al aceite de girasol específicamente, se prevé una disminución en su proporción del 14,9% al 14,1%. Con relación al último mes los precios de los aceites tuvieron una cierta recuperación.

Sin embargo, el curso del conflicto y el futuro del acuerdo terminado tendrán un papel determinante en la dirección futura de los precios de los commodities.

Por otro lado, respecto a otros factores, se espera que el fenómeno de El Niño, que se caracteriza por condiciones de sequía en la región asiática, tenga un impacto negativo en la producción de aceite de palma en Asia, lo que podría imponer una presión positiva sobre los precios de los aceites en los próximos meses.

Ante este escenario, el precio FOB Bolsa de Cereales del aceite de girasol se sitúa alrededor de 890 US$/tonelada. Esto representa una disminución significativa en comparación con los precios del año pasado, que alcanzaban los 1.534 US$/tonelada.

En otras palabras, los precios actuales están aproximadamente 644 US$/tonelada o un 42% por debajo de los niveles del año anterior.

Además, comparado con el promedio histórico de las últimas 5 campañas, los precios están aproximadamente un 10% por debajo.

Adicionalmente, las posiciones más lejanas de marzo y julio de 2024 se encuentran entre 32 US$/Tn y 47 US$/Tn por debajo de los precios actuales.

Seguinos en Twitter: @SRSur_Agency