Las medidas de Massa para frenar el derrumbe de las reservas

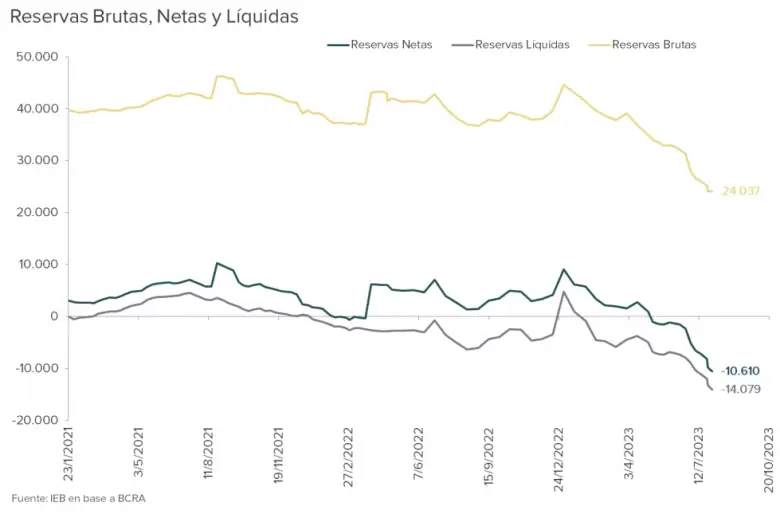

Con reservas netas que están US$ 11.000 millones en negativo y vendiendo oro para hacerse de cash (algo que desmintió el BCRA pero nadie en el mercado cree, por obvias razones de falta total de credibilidad de los funcionarios), parar la economía vía un encarecimiento de las importaciones es vital para que el kirchnerismo llegue a octubre (y eventualmente a noviembre).

Escribe Leandro Gabin*

Después del domingo de las PASO se vienen las medidas de Massa para frenar el derrumbe de las reservas en moneda extranjera del Banco Central de la República Argentina.

En el Ministerio de Economía hay una lista de medidas que, casi independientemente del resultado del domingo, deberá tomar el Gobierno.

Lo único que resta es esperar. El fin de semana electoral, una especie de “encuesta nacional”, no sólo marcará quiénes son los que jugarán el partido de verdad en octubre, sino que determinará modificaciones en la economía para el cortísimo plazo.

En el Ministerio de Economía comandado por el candidato Sergio Massa hay una lista de medidas que, casi independientemente del resultado del domingo, deberá tomar el Gobierno.

Una de ellas, y la menos simpática, es volver a desdoblar el mercado cambiario en forma más acelerada. Massa tiene sobre la mesa la idea de volver a encarecer importaciones, vía un aumento del impuesto País.

El plan sería que ese tributo sea generalizado y no sólo, como hasta ahora, para algunos sectores.

La decisión tiene varias explicaciones: una, el Fondo no va a aprobar el acuerdo con la Argentina si Massa no avanza para profundizar ese camino y la imperiosa necesidad de detener la sangría de reservas vía el desbalance entre exportaciones e importaciones.

“Ya no hay más magia ni conejos para sacar”, se sinceró una fuente oficial. Incluso, hasta que el board del FMI no apruebe el desembolso de US$ 7.500 millones pos- PASO, no estaría habilitado el uso del segundo tramo de los yuanes. Sin dólares ni yuanes, la economía cruje.

Con reservas netas que están US$ 11.000 millones en negativo y vendiendo oro para hacerse de cash (algo que desmintió el BCRA pero nadie en el mercado cree, por obvias razones de falta total de credibilidad de los funcionarios), parar la economía vía un encarecimiento de las importaciones es vital para que el kirchnerismo llegue a octubre (y eventualmente a noviembre).

“Estamos perdiendo reservas y el Banco Central está financiando un nivel de importación insostenible para el año de Argentina. Con semejante sequía, semejante pérdida de exportaciones, no podemos estar importando US$ 7.000 millones por mes. No podemos. Y entonces ese es el meollo de estos meses y este 2023. Tenemos que tener un nivel de importaciones menor y, por ende, un nivel de actividad menor”, dice el director de Macroview, Pablo Goldin.

Así y todo, el Central lleva tres día de ventas netas. No sólo de yuanes, sino de dólares contantes y sonantes. “Esto lo tienen que parar ya”, se quejó un empresario textil ligado al Gobierno.

Dentro del set de medidas que Massa tomaría post 13 de agosto, además de encarecer las importaciones para dar un paso más en el desdoblamiento cambiario sui generis que propuso con el Fondo, está una suba (no menor) de tasas de interés por parte del Central.

Si bien los funcionarios de Miguel Pesce dicen por lo bajo que este nivel de tasas “está bien por ahora”, no contemplan que la inflación se volvió a desmadrar después de la desaceleración de los últimos dos meses.

La tasa del 97% actual quedó vieja con los registros de inflación que se vienen para julio y agosto. El mes pasado según EcoGo de Marina Dal Poggetto habría sido del 7,1% (subiendo desde el 6% anterior) mientras que la previsión de agosto está en torno al 8,5% pero alimentos trepando a casi 9%.

En la City creen que el BCRA debería subir “al menos” 10 puntos la tasa para llevarla al 107% anual. ¿Lo hará? El Fondo volvió a repetir que la tasa debe ganarle con cierta holgura a la inflación.

Más tasa y menos importaciones es un camino de ida a una recesión económica, algo que se está viendo pero aún con ciertos supuestos que no están del todo corroborados.

¿Qué pasa con lo financiero? Es menos claro que con la economía. Los dólares lanzados a $600 y con la brecha arriba del 100% -pero sin divisas- vuelve la ecuación aún muy inestable.

Los bonos y las acciones van por otro carril, casi priceando un fin de ciclo (sin bombos ni platillos). “Nuevamente el panorama es incierto y dependerá de lo que ocurra en las PASO 2023, si las expectativas que lee el mercado es más de lo mismo los bonos soberanos podrían lateralizar o incluso caer. No obstante, es importante destacar que a los niveles que cotizan son bastante defensivos; más aún pensando en que durante 2023 no hay que realizar ningún pago adicional y en el 2024 los montos a pagar son US$ 4.800 millones. En el otro extremo una lectura positiva del mercado podría darles un nuevo impulso”, dice Invertir en Bolsa (IEB).

Con respecto al dólar CCL, IEB dice que en las últimas dos elecciones primarias ha resultado en reacciones sumamente diferentes: en el caso de 2019, cuando los resultados para el oficialismo fueron catastróficos, el CCL reaccionó al alza de manera abrupta corrigiendo levemente en días posteriores para continuar con su camino al alza hasta los comicios generales dando a entender una considerable desconfianza en el Gobierno entrante.

En 2015, la situación fue notablemente distinta, con el CCL sosteniéndose sin grandes alteraciones frente a las expectativas favorables a la oposición, incluso luego de las elecciones generales y la segunda vuelta.

“Resulta complicado sacar conclusiones para el caso 2023 teniendo en cuenta la tendencia a dar mayor peso a lo ocurrido en las elecciones más recientes. Sin embargo, a simple vista pareciera observarse un comportamiento más en línea con el de 2015 que con el de 2019, aunque con una mayor inclinación a tomar cobertura a través del dólar frente a posibles sorpresas que puedan ocurrir el domingo por la noche”, advierten.

“Esta visión cobra aún más fuerza teniendo en cuenta el grado de encepamiento de la economía, los riesgos de un posible salto del tipo de cambio en los próximos meses y el deteriorado nivel de reservas del BCRA”, puntualizó.

Fuente: El Economista Diario. Los artículos de opinión no necesariamente reflejan la línea editorial del medio.

Seguinos en Twitter: @SRSur_Agency Instagram: @srsurnewsagency