Hasta mañana no habrá anuncios

Hasta mañana no habrá anuncios del flamante ministro de Economía, Luis Caputo, (aún no se define si hablará antes de la apertura o al cierre del mercado), por lo que se asume que no habrá salto discreto del dólar oficial hasta el anuncio del programa económico.

Mientras se esperan definiciones sobre la política económica, el Banco Central comunicó que hoy se aplicará “la regla de conformidad previa a todas las operaciones de demanda que se cursan a través del mercado de cambio”.

Sobre la oferta no hubo mayores detalles, pero suponemos que el volumen será

probablemente muy bajo, dado que el mercado estará operando “a ciegas”.

Por ende, la rueda se transitará como una especie de “feriado cambiario”.

El jueves pasado el dólar BCRA 3500 (por el que ajustan todos los activos dólar link) cerró en $364,41, deslizándose al 0,24% diario o 7,33% mensualizado, aunque el dólar mayorista saltó 5,86% de $363,7 a $385, lo que evidencia una devaluación acotada en el cierre de la última rueda del gobierno de Alberto Fernández.

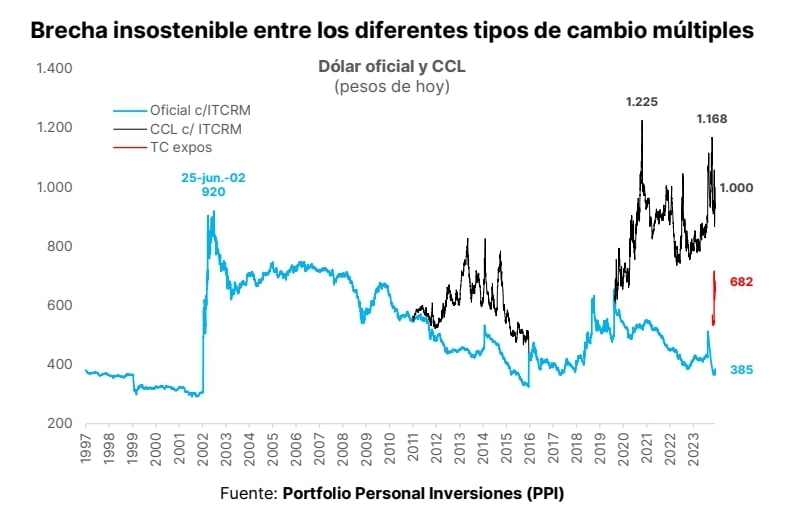

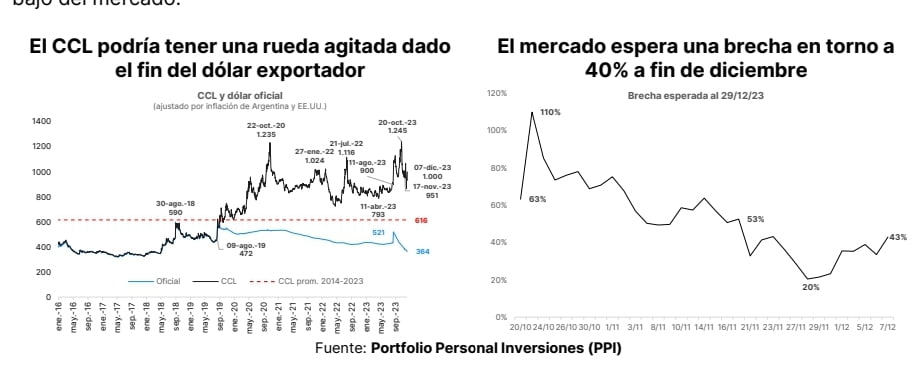

Como muestra de ello, el ITCRM calculado por el Banco Central saltó 5,6%. No descartamos que, una vez anunciado el plan económico y si se posterga la salida inmediata del cepo (esto descuenta el mercado y pareciera el escenario base), el dólar oficial podría trepar 87% hasta los $682,2 efectivos del ahora extinto “dólar exportador” del jueves pasado (50% al BCRA 3500 de $364,4 y 50% al CCL de $1.000), lo que dejaría una brecha cambiaria en torno a 47%.

- Brecha insostenible entre los diferentes tipos de cambio múltiples

El CCL cerró en $1.000 el jueves y la brecha, con el BCRA 3500, se disparó de 161% a 174%, mientras que con el dólar mayorista el spread fue de 160%. El discurso de asunción del presidente Milei de ayer muy enfocado en el inexorable ajuste fiscal puede operar como ancla para los dólares financieros en su primera rueda de mandato, aunque la falta de definiciones hasta mañana sobre el programa económico puede aportar su cuota de incertidumbre.

Por lo tanto, es difícil imaginar una brecha cambiaria marcando una fuerte compresión.

Adicionalmente, desde el lado de los flujos, el dólar exportador de 50/50% no fue renovado, con lo cual desaparecerá una oferta más que significativa del principal dólar financiero.

Como referencia, el jueves se operaron en el spot de MAE US$220 millones y los cuatro días de la semana promediaron US$225 millones.

Vale recordar que el dólar futuro del viernes cerró en $755, que descontado por la tasa de interés de LELIQ equivalía a $700, dejando una brecha implícita esperada por el mercado al 29 de diciembre de 43%.

Muy probablemente, esta sea la última rueda de brecha elevada, la cual Caputo intentaría achicar, según trascendidos, con una combinación de salto discreto a un nivel de por lo menos $600 y la suba del impuesto PAÍS para las importaciones a la zona de 30% desde el actual 7,5% para bienes y 25% para los servicios.

En este esquema, las exportaciones tendrían el dólar más bajo del mercado.

- Clave

No hay dudas que la gestión de Milei hará una devaluación inicial. La clave será su

magnitud y si será una de jure o una sui generis, como las que se dieron en los últimos meses de la gestión Fernández, con Massa a la cabeza de la cartera de Economía.

En caso de que los trascendidos periodísticos sean correctos, los exportadores no tendrían incentivos a liquidar ante la expectativa de la “última” devaluación que lleve a la unificación cambiaria.

Los esquemas de tipo de cambios múltiples demostraron ser insostenibles en el tiempo, por lo que sólo servirían como achicamiento de la brecha, al menos en lo más inmediato.

Sin financiamiento externo (Milei fue muy contundente en su discurso cuando dijo que no hay financiamiento y que el programa con el FMI está caído), el cepo cambiario es insostenible con una posición de reservas netas que cerró la administración Fernández en un mínimo histórico estimado de -US$11.022 millones.

- ¿Cómo arranca la deuda en dólares luego de la asunción?

Al primer discurso de Javier Milei como presidente los Globales responden con movimientos mixtos oscilando entre -0,1/0,1% con toda una jornada por delante.

Cabe mencionar que, en la antesala de la asunción del nuevo gobierno, los activos argentinos sumaron una nueva semana

positiva.

En este sentido, la deuda soberana en dólares en dicho período culminó con avances de entre 2% y 4,7% tan solo retrocediendo el viernes entre 0,8% y 1,2% (operaciones en el exterior por el feriado local) sin poder dar vuelta la tendencia alcista de la semana.

En esta línea, el precio promedio ponderado por monto emitido en circulación fue impulsado a los US$35,9, frente a los US$34,9 del viernes pasado.

Volviendo a los avances en la curva de los Globales, los mismos fueron más acentuados en los títulos de menor duración.

En este sentido, el GD30 y el GD29 incrementaron 4,7% y 3,6%, respectivamente, mientras que el GD38 trepó 3,1%.

Luego, el GD35 y el GD46 agregaron 2,2%

ambos y el GD41 avanzó 0,7%, siendo este el incremento más moderado.

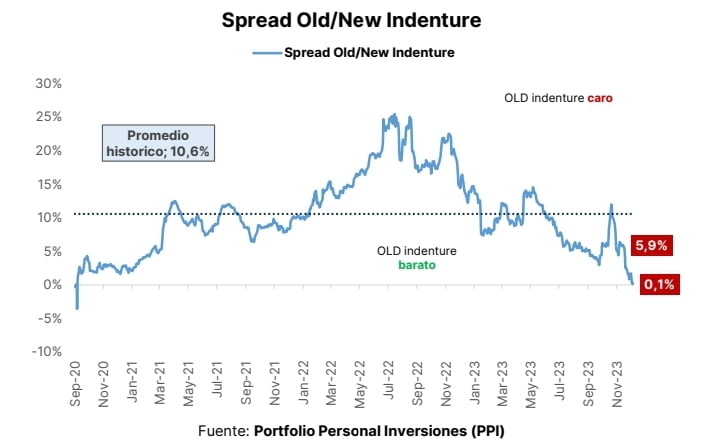

A su vez, los bonos que se destacaron son títulos new indenture, es decir, que poseen Cláusulas de Acción Colectiva (CACs) menos favorables para los bonistas en un caso de reestructuración, frente a los old indenture, que gozan de cláusulas más favorables en dicho escenario.

Esto se ilustra en elsiguiente gráfico, donde se puede observar como el spread entre los old y new indenture comprime tras el ballotage desde 5,9% hacia 0,1% (dato de este último viernes).

Ampliando este punto, los títulos de cláusulas más robustas se encuentran relativamente más baratos que los de cláusulas más débiles por la demanda relativamente más alta en estos últimos.

De esta forma, el desempeño relativo de los bonos muestra el sentimiento optimista con respecto a la deuda argentina por parte de los inversores, prefiriendo títulos considerados menos defensivos.

Fuente: Portfolio Personal Inversiones (PPI)

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency