Moody’s prevé un debilitamiento del sistema financiero argentino

Moody’s prevé un debilitamiento del sistema financiero argentino.

El escenario proyectado es de un probable debilitamiento de utilidades y calidad de activos debido a tasas de interés bajas y mayor exposición soberana

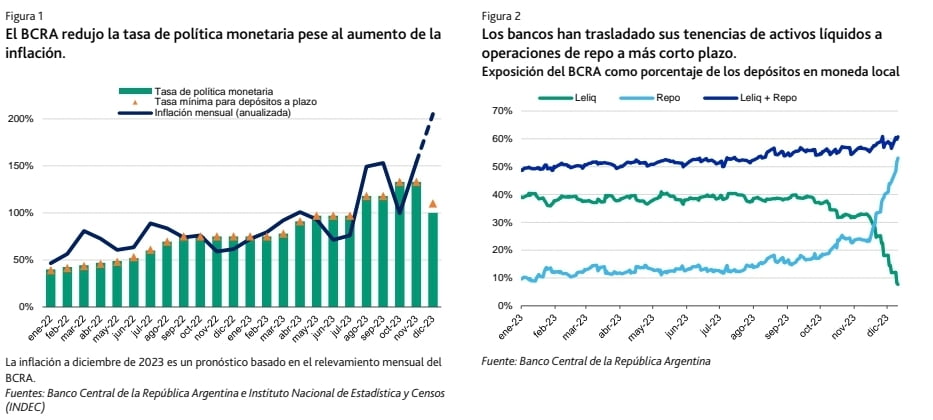

El 19 de diciembre, el Banco Central de la República Argentina (BCRA) redujo la tasa de política monetaria al 100% desde el 133%.

La autoridad monetaria también modificó una regulación que limita las tenencias de deuda pública de los bancos, lo que incrementa su exposición frente al soberano.

Este cambio ocurre en medio de varias medidas anunciadas por el nuevo gobierno, dirigido por el presidente Javier Milei, desde que asumió el cargo el 10 de diciembre para abordar los graves desequilibrios macroeconómicos del país.

Estas medidas incluyen recortes del gasto público, un levantamiento gradual de las restricciones cambiarias y una amplia reforma legal que apunta a desregular la economía.

Si tienen éxito, las medidas de estabilización serían positivas desde el punto de vista crediticio en el mediano plazo porque mejorarían el entorno operativo de los bancos.

Sin embargo, en el corto plazo, las medidas podrían afectar las utilidades de los bancos debido a la reducción de las tasas de interés -luego de que los principales bancos del sistema financiero registraran resultados sólidos en los primeros nueve meses del año-, además de debilitar la calidad de los activos por su mayor exposición frente al soberano, mientras el país aún se encuentra en una posición financiera frágil.

Los bancos siguen manteniendo amplias tenencias de activos líquidos y han acumulado importantes reservas de capital en los últimos años, lo que les ayudará a soportar estas presiones.

Al 19 de diciembre, la deuda del BCRA en moneda local era de ARS 26.4 billones (US$ 33,000 millones al tipo de cambio oficial y cerca del 5% del producto bruto interno [PBI]), de la cual casi el 96% estaba en manos de los bancos, y el resto suscrito por fondos comunes de inversión.

La reducción de la deuda del BCRA es crucial para el nuevo gobierno porque se

considera clave para bajar la inflación y el déficit fiscal y, en última instancia, estabilizar las condiciones monetarias.

La autoridad monetaria utiliza instrumentos de deuda para manejar el exceso de liquidez en la economía y reducir las presiones inflacionarias y, al emitir deuda, se ha visto obligada a pagar tasas de interés cada vez más altas en los últimos años.

Hasta el 18 de diciembre, la tasa de Leliq a 28 días se establecía como la tasa de política monetaria.

Con los anuncios del 18 de diciembre, el BCRA dejó de emitir ese instrumento y definió el acuerdo de recompra de un día (operaciones de repo) como su principal instrumento de política monetaria.

Las operaciones de repo de un día arrojan una tasa de interés nominal del 100% en comparación con el 133% que generó el Leliq.

Ante la creciente incertidumbre en torno a la política monetaria producto del reciente proceso electoral, los bancos ya habían empezado a cambiar la composición de su exposición al BCRA por instrumentos a corto plazo.

Al 18 de diciembre, las Leliq representaron tan solo el 13% de la deuda del BCRA, frente al 70% registrado el 30 de septiembre, dado que los bancos aumentaron su demanda de operaciones de repo de un día.

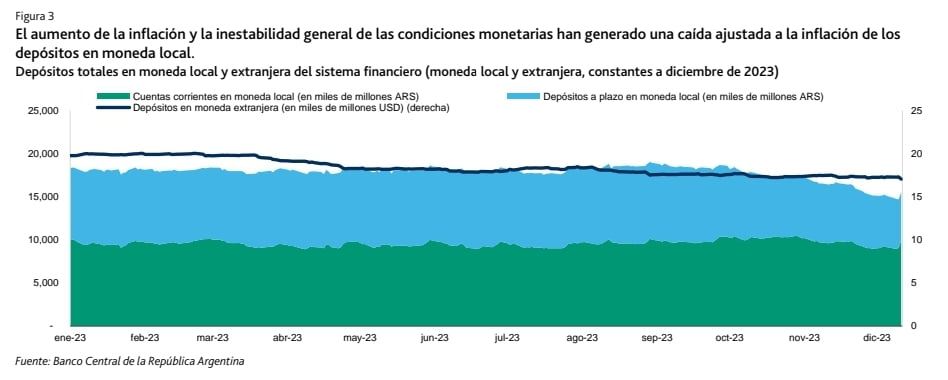

La deuda total del BCRA representó cerca del 61% de los depósitos totales en moneda local a principios de diciembre, los

cuales constituyen los instrumentos más importantes dentro de los activos líquidos de los bancos.

- Rentabilidad

Los cambios afectarán la rentabilidad, ya que los bancos siguen sujetos a una tasa anual mínima del 110% para los depósitos minoristas.

Los bancos, especialmente las principales entidades privadas del sistema financiero, registraron fuertes utilidades ajustadas a la inflación en los primeros nueve meses del año, respaldadas por las altas tasas de interés y una estructura financiera favorable basada en depósitos de actividades principales.

Las bajas tasas de interés, junto con el aumento de la inflación, harán que a los bancos les resulte más difícil seguir registrando fuertes utilidades ajustadas a la inflación. Los bancos medianos y pequeños podría ser los más perjudicados porque no cuentan con grandes bases de depósitos minoristas.

Además, la restricción sobre los márgenes de interés que implica la reducción de las tasas llevará a los bancos a aumentar su exposición a instrumentos del gobierno de mayor rentabilidad, lo que tiene implicancias crediticias negativas debido a que el perfil crediticio del soberano sigue siendo muy débil.

El BCRA ha modificado la regulación que limita las tenencias de deuda pública de los bancos, lo que les permite exceder el límite cuando las tenencias estén cubiertas por una opción de venta ofrecida por el BCRA.

Desde mediados de 2022, cuando empeoraron las condiciones financieras del soberano, la autoridad ha ofrecido la opción de venta, la cual han utilizado

ampliamente los bancos.

La opción de venta ofrece cobertura para la liquidez y las pérdidas a valor de mercado, ya que los bancos pueden ejercer la opción al precio del bono del día anterior.

Tras las decisiones del BCRA, el gobierno ha empezado a emitir nuevos bonos -incluyendo instrumentos a más corto plazo con vencimientos de un mes- con el objetivo de atraer a los bancos a medida que reducen su exposición a la autoridad monetaria.

Dado que el crédito sigue siendo escaso (de tan solo el 27%) en comparación con los activos totales de los bancos, estas entidades siguen manteniendo amplias reservas de liquidez para soportar la presión sobre los depósitos.

Asimismo, el BCRA ha anunciado su

intención de emitir un bono en moneda extranjera dirigido a los importadores que posean pagos pendientes en moneda extranjera en concepto de obligaciones comerciales.

Como estas obligaciones son considerables y el bono se suscribiría en pesos, la transacción le ayudaría al BCRA a absorber el exceso de liquidez en moneda local de la economía y a reducir su deuda en moneda local, pero también generaría una presión adicional sobre los depósitos en moneda local.

Los depósitos en moneda extranjera, que representaron el 25% de los depósitos totales al 15 de diciembre -frente al 15% registrado el 12 de diciembre debido a una depreciación del 54% de la moneda que tuvo lugar el 13 de diciembre- también sufrieron cierta presión durante el proceso electoral, aunque se estabilizaron durante

diciembre.

Fuente: Moody’s Investors Service

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency