La soja subió 16% en la semana en el contrato noviembre

Escriben Guido D’Angelo y Emilce Terré*

Frente al vencimiento del contrato noviembre, la soja sube 16% en la semana. Los precios del poroto subieron cerca de un 10% en apenas tres jornadas, a contramano de lo que reflejan los valores FOB de exportación. En Estados Unidos se da por cerrada la cosecha de soja, en tanto el maíz ha avanzado sobre el 90% del área.

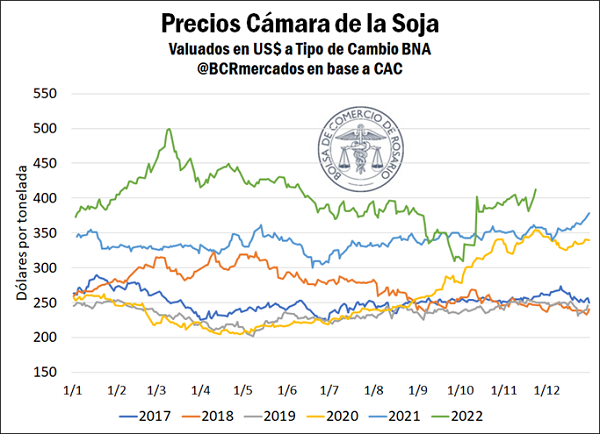

La semana que pasó deja novedades en el mercado físico de granos de Rosario en materia de precios. Con presencia del sector industrial, el precio estimativo de la soja en la Cámara Arbitral de Cereales (CAC – BCR) subió un 16% respecto a la semana anterior, pasando de $ 62.000/t el viernes pasado a $ 72.000/t este miércoles. Si lo consideramos en dólares tipo de cambio comprador BNA, el valor Pizarra evidenció un repunte desde US$ 381/t a US$ 436,64/t.

El robusto contexto comercial y las complejidades climáticas no son lo único que explica esta suba, sino que también el mercado se vio condicionado por la expectativa de una reanudación del Programa de Incremento Exportador, que establece un tipo de cambio diferencial para las liquidaciones de ventas al exterior de soja, para el mes de diciembre. Al cierre de esta edición, persistían las expectativas, aún sin anuncios oficiales.

Cabe destacar que los presentes gráficos de precios en pesos se encuentran expresados al tipo de cambio divisa comprador del Banco de la Nación Argentina, siendo el mismo un tipo de cambio de referencia del mercado. La única excepción a este tipo de cambio lo encontramos en gran parte de septiembre del 2022, durante el cual estuvo vigente el Programa de Incremento Exportador, que implicó un tipo de cambio de $200 por dólar para la soja. Sin embargo, estas consideraciones no deben perder de vista el importante nivel de distorsiones que hoy en día existen en diversos mercados argentinos, lo que necesariamente afecta este análisis.

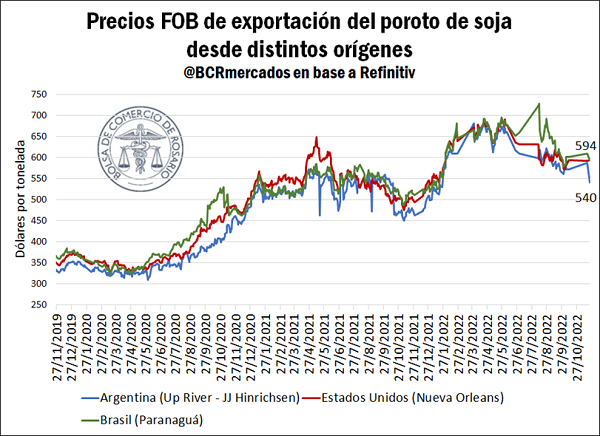

En este marco de atención, los precios de exportación de la soja argentina cayeron cerca de un 8% entre el 17 y el 23 de noviembre, pasando de US$ 587/t a US$ 540/t. De esta manera, su diferencial de precio con otros orígenes de exportación se ubica más de US$ 50/t a favor de la Argentina, algo notable para esta época del año cuando Estados Unidos registra el ingreso de su cosecha 2022/23.

Por su parte, los precios pizarra del maíz se ubican casi un 26% por encima de los valores del año pasado para los valores promedio de noviembre. A pesar de ello, cómo se ha destacado en más de una oportunidad, merece la pena destacar que estos valores nominales se encuentran lejos de ser récords absolutos, considerando que en los últimos diez años la inflación en dólares acumulada se ubicó por encima del 31%.

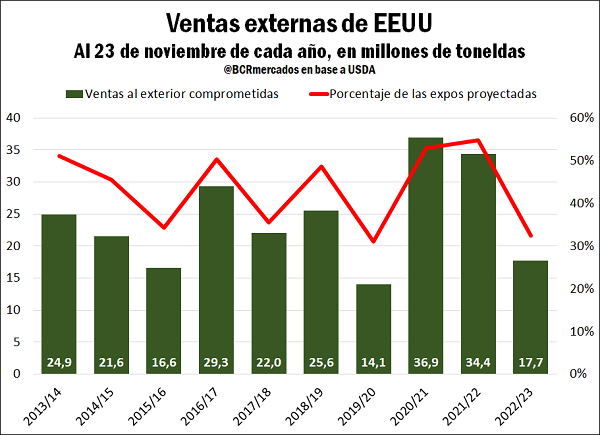

En el frente externo, esta semana se da por finalizada la cosecha de soja en Estados Unidos, mientras que en maíz ya se avanzó sobre el 90% del área de intención. Según las últimas estimaciones del USDA, en el caso de la oleaginosa, la producción americana 2022/23 acabaría con un recorte del 3% respecto al año anterior, con 118,3 Mt, incluso a pesar de la mayor superficie sembrada. Frente a ello, el mayor ajuste relativo lo sufrirán las exportaciones de poroto, que caerían un 5% interanual a 55,7 Mt, el volumen más bajo en tres años, en tanto que el uso de soja para crushing subiría un 2% a 61,1 millones de toneladas, un récord histórico. En este sentido, la absorción doméstica de aceite de soja en Estados Unidos viene creciendo a pasos agigantados, explicando estas proyecciones.

Con relación al maíz, la combinación de menor área sembrada y los efectos del déficit hídrico acabaron por recortar la producción estadounidense 2022/23 un 8%, a 353,8 Mt. En este caso, el uso del cereal para industria, alimento y semilla, que reúne principalmente el procesamiento para la producción se etanol se mantiene casi sin cambios (cede apenas un 1%) a 170,8 Mt, y representa casi tres veces lo que se exportaría como grano. En efecto, según el USDA, los embarques americanos caerían un 13% respecto al ciclo previo a 54,6 Mt, el volumen más bajo desde la 2019/20.

En línea con lo anterior, las ventas externas ya comprometidas por EE. UU. suman a la fecha 17,75 millones de toneladas, un 50% por debajo de lo anotado a la misma altura del año anterior, y en línea con los volúmenes más bajos anotados a noviembre en la última década.

Seguinos en Twitter: @SRSur_Agency