Argentina moderó su exposición a riesgo soberano

Argentina moderó su exposición a riesgo soberano, sostiene un informe de Moody’s Ratings.

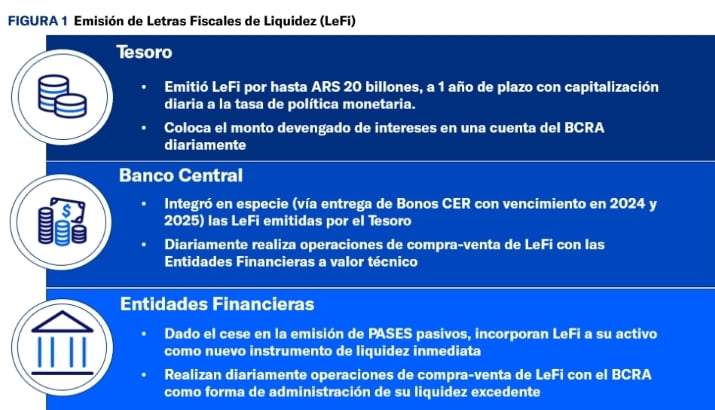

“LeFi: mayor exposición a riesgo soberano mitigada por la operatoria a través del BCRA”, que sigue el tema del estudio publicado por Moody’s Ratings*.

En su informe, Moody’s Local añade un análisis sobre la baja de la tasa de pases a activos y la recompra que hizo el BCRA sobre los puts que había emitido como protección de ciertos títulos públicos del tesoro.

Mediante la Comunicación “A” 8060 del día 12 de julio de 2024, el BCRA suspendió a partir del 22 de julio del corriente la concertación de nuevas

operaciones de PASES pasivos.

A partir de esa fecha las entidades financieras podrán comprar al BCRA Letras Fiscales de Liquidez (“LeFi”) emitidas por el Tesoro Nacional.

Si bien las LeFi aumentan la exposición del activo de los bancos a riesgo del

Tesoro, la operatoria diaria de compra-venta a través del BCRA actúa como

fuerte mitigante.

Los bancos trasladarán gran parte del monto colocado en PASES pasivos del BCRA hacia LeFi emitidas por el Tesoro Nacional.

Diariamente las entidades financieras tienen la posibilidad de vender al BCRA su tenencia total o parcial de LeFi a su valor técnico.

Este mecanismo transaccional genera una ventana de liquidez que mitiga parcialmente (i) la exposición a riesgo soberano y (ii) el descalce de plazos que se genera por la mayor duración de las LeFi (un año).

Argentina moderó su exposición a riesgo soberano, sostiene un informe de Moody’s Ratings.

De esta forma, las LeFi se convertirán en una herramienta de liquidez inmediata para los bancos que les permitirá gestionar sus fondos excedentes.

A su vez, a diferencia de los PASES, las LeFi no tributaran ingresos brutos lo que tendrá un impacto positivo en la

rentabilidad de las entidades financieras.

Tras estas medidas la exposición total al sector público se mantendrá en torno al 40% del activo del sistema financiero.

Hacia adelante esperamos que los bancos aumenten el volumen de crédito al sector privado y disminuyan sus tenencias del sector público.

Al 19 de julio de 2024, el stock de PASES se ubicó en AR$ 10,9 billones (poco menos del 10% del activo de los bancos) una reducción de 54% desde inicios de 2024 (25% del activo).

Esta baja se explicó principalmente por una migración hacia LECAPs, que hicieron que los Títulos Públicos pasaran a representar el 32% del activo de las entidades financieras a mayo 2024.

Sin embargo, también se observó un aumento en los préstamos al sector privado que pasaron al 25% del activo desde un 22%.

La baja en la tasa de PASES activos permite a los bancos considerar este

instrumento como fuente adicional de fondeo y liquidez.

El 17 de julio de 2024 el BCRA bajó la tasa de PASES activos a 48% nominal anual desde 60%.

Esta baja supone para los bancos la posibilidad de obtener liquidez inmediata con menor impacto en su rentabilidad.

Otros cambios recientes en la política monetaria: Entre los días 16 y 17 de julio de 2024 el BCRA recompró a los bancos alrededor del 70% de los puts que había emitido como protección de ciertos Títulos Públicos del Tesoro.

Si bien este cambio expone a los bancos a un mayor riesgo de liquidez, se mitiga

parcialmente con el menor costo de los PASES activos como instrumento de

fondeo.

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency