Bajar la brecha cambiaria sin reservas propias

Escribe Jorge Vasconcelos*

Bajar la brecha cambiaria sin reservas propias; ¿en la antesala del FMI?

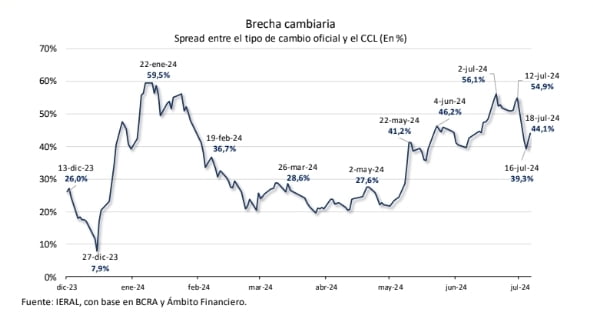

La suba de la cotización del dólar en los mercados libres hasta cerca de 1500 pesos llevó al gobierno a tomar la decisión de utilizar una parte de las divisas que habían ingresado al Banco

Central desde principios de mayo para tratar de mantener bajo control la brecha cambiaria.

Se establecieron reglas de intervención en base a criterios de política monetaria, pero éstas no serán operativas en lo inmediato, ya que existe margen para que se expandan créditos y depósitos en pesos.

En el corto plazo, lo que vale es el precio del dólar libre, ya que si supera cierto techo (1.300 pesos?) se presume que aparecerá oferta en el CCL del lado del Banco Central.

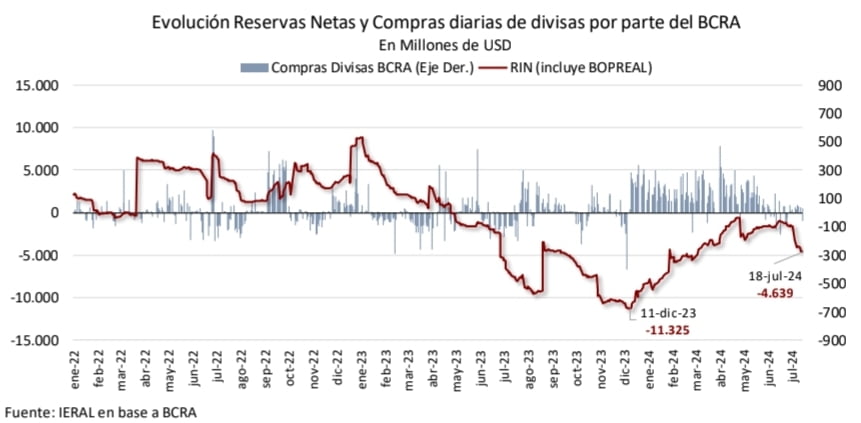

Y si hubiera pulseada con el mercado, se habrán de deteriorar a mayor ritmo las reservas netas.

Considerando estos riesgos, la paridad de los bonos de deuda externa se resintió, ya que se hará cuesta arriba pagar / refinanciar los vencimientos de deuda externa que, hasta fin de 2025 suman 17.000 millones de dólares.

En el plano interno, si la brecha cambiaria no se achica hasta el nivel esperado por el gobierno, las condiciones monetarias se endurecerán, complicando la continuidad de la salida de la recesión.

La ratificación de la tablita cambiaria del 2% mensual y del dólar “blend” de exportación, a la que se agregan ahora intervenciones directas en el mercado libre del dólar, son medidas que chocan con las últimas recomendaciones del FMI.

Sin embargo, no está todo dicho ya que, si subsisten las dificultades, no habría que descartar un inicio formal de negociaciones con el staff.

Al “paraguas” del FMI, de todos modos, no se accede por un camino fácil, y la magnitud de “plata fresca” que eventualmente se consiga depende de un directorio en el que no talla sólo Estados

Unidos.

Además, la posibilidad de un acuerdo tendría impacto ambivalente sobre las

expectativas: positivo para los bonos, pero cargado de interrogantes sobre lo que ocurriría con el tipo de cambio.

Al parecer, el gobierno estaría dispuesto a utilizar unos 1.700 millones de dólares para las ventas en el CCL, por lo menos en esta etapa, divisas que se compraron en el mercado oficial desde mayo, último con saldo positivo.

El primer escalón en la reducción de la brecha cambiaria se logró puramente por el factor expectativas.

Pero, a partir de cierto andarivel, el mercado habrá de testear precios y el Banco Central deberá demostrar que está dispuesto a operar.

Si existiera pulseada (porque el gobierno pretenda un piso más bajo para la paridad, por ejemplo) entonces comenzaría a verse el impacto por el lado del mercado monetario, con menor liquidez y suba de tasas de interés, con derivaciones negativas para el nivel de actividad, justo cuando datos de mayo y junio parecen indicar que el piso de la recesión se ubicó en marzo/abril.

Pese a la suba del riesgo país, de menos de 1200 en abril a cerca de 1600 puntos en el presente, de ningún modo es inevitable un default.

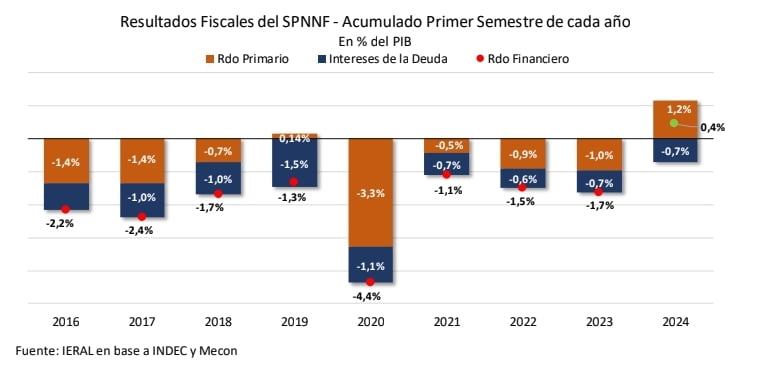

Con las credenciales de un primer semestre completo de superávit fiscal (equivalente al 0,4% del PIB), el gobierno podría tratar de adelantar las negociaciones para acordar un nuevo programa con el FMI, que ayude a despejar el horizonte de vencimientos.

Sin embargo, hay un problema de timing en este escenario.

Se percibe que el gobierno preferiría

esperar a noviembre, cuando se realicen las elecciones en los Estados Unidos.

La apuesta sería que un eventual triunfo de Trump pueda forzar reglas al interior del FMI, tanto para el límite de acceso a fondos frescos como para el recetario de instrumentos.

Sin embargo, con la decisión de intervenir en el mercado cambiario partiendo de una situación de reservas netas negativas, los tiempos se han acelerado, y noviembre puede quedar demasiado lejos.

El tema es que un eventual acuerdo con el FMI bajo las condiciones presentes sería asociado con las recientes

recomendaciones del staff en materia de política cambiaria, en la vereda opuesta de la que está aplicando el gobierno.

Paradójicamente, un acercamiento al FMI tendría efectos ambivalentes

sobre la dinámica de las variables macro.

Ante ese tipo de riesgos, al gobierno sólo le queda redoblar la apuesta, ahora en un doble sentido: que la inflación efectivamente converja a la pauta cambiaria del 2% mensual y que las

últimas medidas logren una reducción consistente de la brecha cambiaria.

Sobre la inflación, la desaceleración ha sido muy exitosa, pero es posible que en julio tampoco se pueda perforar el umbral del 4% mensual.

La inercia es visible en la variación de precios de los servicios intensivos en mano de obra, a un ritmo del 7,3% mensual desde mayo. Guarismo similar al de los salarios privados formales.

Y, en lo que hace a la reducción de la brecha cambiaria, ese objetivo no debería apoyarse exclusivamente en intervenciones del Banco Central en el CCL y endurecimiento de la política

monetaria.

Es clave para el nivel de las reservas y para las expectativas que reaparezca oferta de divisas en el mercado oficial de cambios por parte de los exportadores.

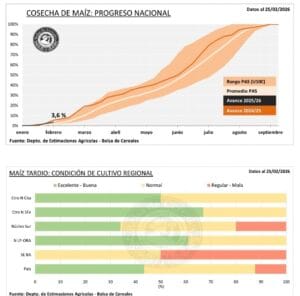

Los números son ajustados, porque el balance comercial de caja (cifras diferentes al devengado, que informa el

INDEC), que fue positivo en torno a los 2.809 millones de dólares por mes en el primer semestre, apunta a un guarismo de entre 700 y 800 millones/mes para este segundo semestre.

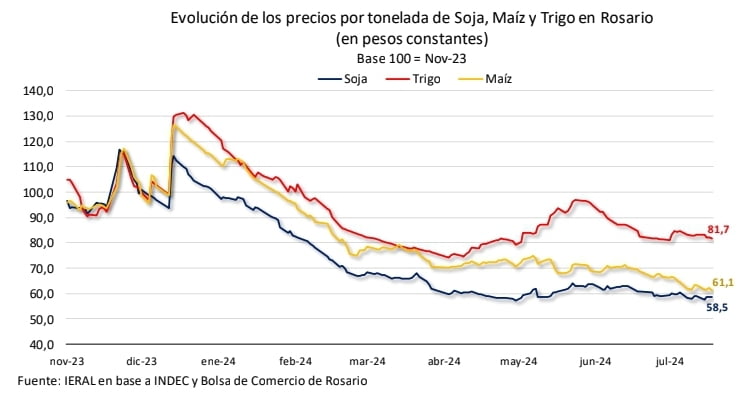

Los precios internacionales no están ayudando, desalentando las liquidaciones, ya que el poder adquisitivo de la soja en el mercado interno se ha achicado un 41,5% entre noviembre de 2023 y julio de 2024, merma que es del 38,9% para el caso del maíz y del 18,3% para el trigo.

- Blanqueo de capitales

Mientras tanto, un paliativo para la transición pasa por el blanqueo de capitales.

En el gobierno estarían esperando una adhesión de entre 25.000 y 30.000 millones de dólares, y fuerte canalización hacia los depósitos, por lo que serían contabilizados en las reservas brutas del BCRA, que incluyen los encajes bancarios.

Aunque no se trata de reservas propias, los encajes han sido utilizados en el pasado cercano como una especie de “colateral” para afrontar compromisos de corto plazo.

Sin embargo, para reducir el elevadísimo riesgo país sería necesario recuperar reservas netas, una tarea que las últimas medidas hacen más incierta, partiendo desde un rojo actual del orden de los 4.000 millones de dólares (computando BOPREAL).

El riesgo país no es un indicador que involucre exclusivamente al sector externo.

Si bien con la vigencia del cepo los vasos comunicantes entre deuda externa y doméstica están parcialmente obturados, esa conexión no desaparece, e influye sobre las expectativas.

Con la recompra de la mayor parte de los “puts” por parte del Banco Central, se avanza hacia un escenario más previsible en cuanto a fuentes potenciales de emisión monetaria, pero al costo de acortar los plazos de vencimiento de los títulos de deuda doméstica, por lo que el problema de la refinanciación no desaparece.

Y no hay que olvidar que, en el presente, de cada 100 pesos en el activo de las entidades financieras, 60 pesos están aplicados a bonos del Tesoro.

*Economista Jefe del IERAL, Fundación Mediterránea

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency