Crecen los riesgos de refinanciamiento de empresas de América Latina y el Caribe

Crecen los riesgos de refinanciamiento de las empresas de América Latina y el Caribe, según evaluaciones de Moody’s difundidas este jueves.

La emisión de bonos privados se ralentiza y el riesgo de refinanciación del endeudamiento de las empresas aumenta a medida que los prestamistas de la región de América Latina y el Caribe se vuelven más asustadizos

El difícil entorno crediticio de América Latina y las moderadas necesidades de refinanciamiento de las entidades no financieras las empresas seguirán influyendo en la actividad de emisión en la región hasta al menos 2023.

Varias empresas han pospuesto o cancelado nuevas emisiones de bonos desde junio de 2022, contribuyendo a la baja actividad de emisión transfronteriza récord de América Latina en lo que va de 2022.

En cambio, las empresas de la región han recurrido cada vez más a los mercados de capitales locales y instituciones financieras locales e internacionales recientemente para ayudar a cumplir con algunos de sus pasivos esfuerzos de gestión.

Condiciones financieras ajustadas, altos diferenciales de crédito y salidas de fondos de mercados emergentes han pesado mucho en la actividad de emisión de alto rendimiento después de febrero de 2022 de Rusia invasión de Ucrania, un conflicto prolongado que continúa hoy, y el aumento de las tasas de EE.UU. para mantener inflación bajo control. Mientras tanto, la desaceleración del impulso económico ha debilitado al ambiente de negocios, junto con el estrés político, los continuos shocks de oferta que alimentan la inflación, y la erosión del poder adquisitivo del consumidor.

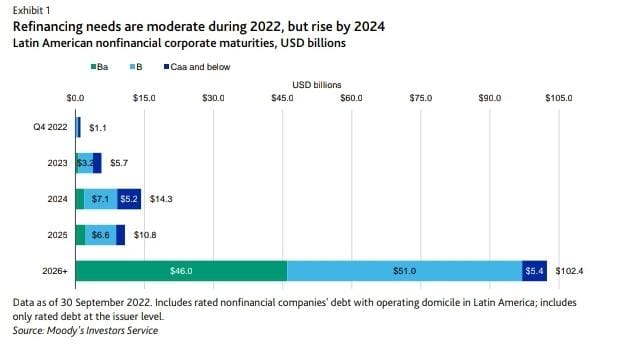

Las necesidades de refinanciamiento corporativo en América Latina pronto aumentarán considerablemente, con una deuda de US$ 14.300 millones con vencimiento en 2024.

El entorno crediticio ajustado de la región significa que las empresas luchan por refinanciar parte de la deuda que vence con baja calidad crediticia: alrededor de un tercio de la calificación la deuda con vencimiento en 2023-24 tenía una calificación de Caa o inferior, o para realizar intercambios en dificultades.

Al 30 de septiembre de 2022, las empresas no financieras latinoamericanas tenían US$ 6.800 millones en necesidades de refinanciamiento para sus operaciones transfronterizas calificadas. deuda con vencimiento en diciembre de 2023, que representa el 5.2% de los $130,000 millones en deuda calificada total pendiente a esa fecha.

Pero alrededor de US$ 2.300 millones de la deuda que vence en diciembre de 2023 y US$5.200 millones con vencimiento en 2024 tiene una calidad crediticia muy baja, con una calificación de Caa o inferior.

Apenas la mitad de la deuda corporativa de grado especulativo de la región con vencimiento en 2023 y 2024 fue calificada ligeramente más alta, en la categoría B, y aproximadamente 10%-15% tenían calificaciones en la categoría Ba.

La mayor parte de los US$6.800 millones en vencimientos que vencen a fines de 2023 corresponden a la empresa nacional de petróleo y gas de México, Pemex (B1 estable), con US$ 3.700 millones venciendo en varias deudas durante el período.

Entre otros grandes próximos vencimientos corporativos, Digicel (Caa3 negativa), una subsidiaria de Digicel Group Holdings, la compañía de servicios de telecomunicaciones del Caribe, tiene US$ 925 millones en pagarés con vencimiento en enero 2023.

En Argentina, la empresa de petróleo y gas Tecpetrol (Caa1 estable) tiene US$ 500 millones con vencimiento en diciembre de 2022, pero planea redimirlos el 1° de noviembre.

La productora de alimentos Arcor (Caa2 estable) ya está realizando un canje de deuda que cerrará en noviembre de 2022 para hacer frente a su US$ 500 millones en vencimientos con vencimiento en junio de 2023.

Pero las calificaciones de Caa de estas dos empresas reflejan principalmente las calificaciones del gobierno de Argentina, (Ca estable) calidad crediticia muy baja, en lugar de su propia calidad crediticia. De hecho, ambas empresas tienen fundamentos sólidos, en parte aislándolos del volátil ambiente de negocios de Argentina, reflejado en sus calificaciones que superan el Caa3 argentino extranjero- techo soberano de moneda.

En este entorno, ninguna empresa de alto rendimiento aprovechó el mercado internacional de bonos durante todo el tercer trimestre de 2022.

En América Latina las empresas emitieron sólo US$ 2.300 millones en deuda en el segundo trimestre de 2022, en tres acuerdos, por debajo de los US$ 4.500 millones en el primer trimestre.

Los US$ 6.900 millones emitidos a septiembre de 2022 se redujeron considerablemente con respecto a los US$ 20.800 millones del año anterior, lo que marca el nivel más bajo de emisión en 10 años (ver Anexo 2). Al mismo tiempo, los cupones promedio están aumentando en la región, mientras que los plazos promedio han aumentado (ver el Anexo 3).

El cupón promedio aumentó a 7,0% en el segundo trimestre de 2022 desde alrededor de 5,7% en 2021 hasta el primer trimestre de 2022, principalmente reflejando condiciones financieras más estrictas a nivel mundial.

La falta de emisión de deuda corporativa de alto rendimiento en América Latina en el tercer trimestre refleja la renuencia de las empresas a validar diferenciales muy altos en la región.

En octubre de 2022 LATAM Airlines Group (B2 estable) emitió US$ 2.250 millones en notas senior garantizadas y préstamos a plazo como parte de su plan para salir del procedimiento de bancarrota del Capítulo 11. La aerolínea con base en Chile emitió nuevas notas de 2027 y 2029, ambas con un cupón del 13,375% y un rendimiento de alrededor del 15% a la fecha de cotización, estableciendo un récord en el región.

Por otro lado, los plazos promedio aumentaron a 7,6 años durante los primeros nueve meses de 2022, frente a los 7,0 años de 2021, principalmente porque alrededor del 58% de la nueva deuda emitida tenía un plazo de siete años o más, en comparación con el 53% en 2021.

Pero no hubo nuevas emisiones con plazos superiores a 10 años durante 2022, frente al 34% del total de emisiones en 2021.

Al 30 de septiembre de 2022, América Latina tenía US$130.000 millones en deuda transfronteriza de alto rendimiento, distribuida entre 94 empresas. Pero dos de las petroleras nacionales representaron casi la mitad de esta deuda: Pemex, de México, con US$ 46.000 millones (35%) y Petrobras de Brasil (Ba1 estable), con US$ 14.000 millones (11%).

México representó el 40% de la deuda corporativa calificada de alto rendimiento de la región y Brasil el 23%.

Esperamos que la calidad crediticia general se debilite hasta 2023 para las empresas no financieras en Argentina, Brasil, Chile y México, principalmente reflejando la desaceleración de la actividad económica y un entorno empresarial más débil en general.

Colombia, sin embargo, mantendrá cierta economía impulso en 2023. (Ver nuestro informe Condiciones Crediticias -América Latina: Empresas e infraestructura preparadas para más inflación y tensión política en 2023, 13 de septiembre de 2022.)

Seguinos en Twitter: @SRSur_Agency