Moody’s predice obstáculos para los bancos de América Latina

Moody’s predice obstáculos para los bancos de América Latina.

Específicamente, Moody’s Ratings prevé mayores obstáculos para la futura

rentabilidad de bancos latinoamericanos

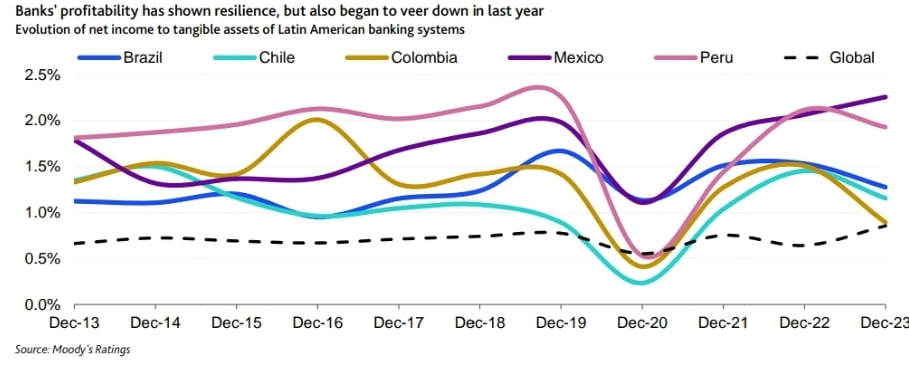

Los bancos de América Latina enfrentarán desafíos para mantener niveles estables y elevados de rentabilidad en la próxima década.

Históricamente, la rentabilidad de los bancos de la región ha sido muy superior a la de los bancos en mercados desarrollados.

Sus márgenes de interés neto (NIM, por sus siglas en inglés) también son altos, lo que refleja riesgos crediticios elevados que surgen de los importantes costos relacionados con mercados crediticios subdesarrollados, un historial de volatilidad económica y obstáculos legales.

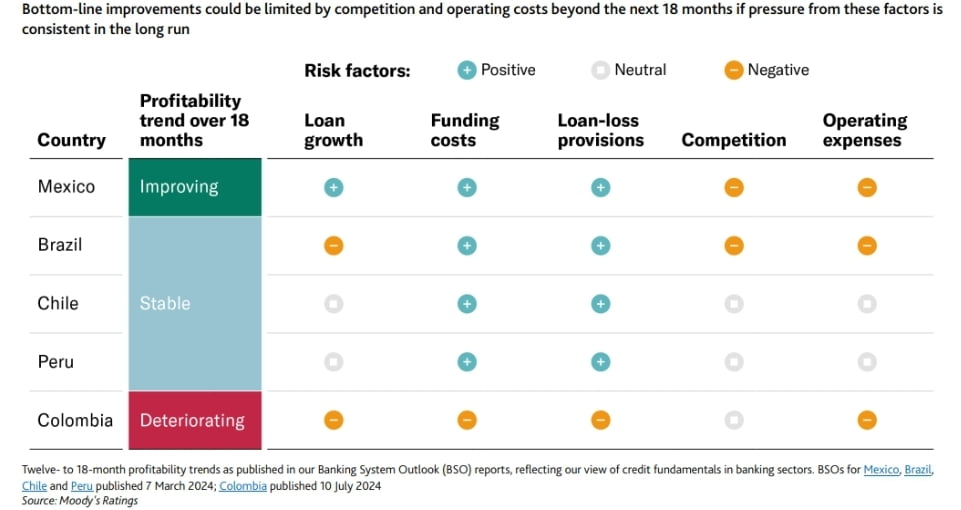

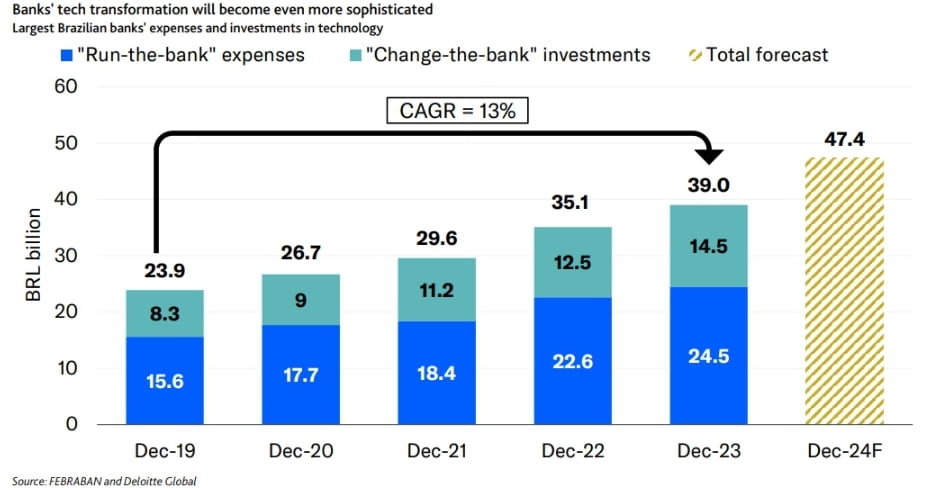

A pesar de la estabilidad previa en sus indicadores de rentabilidad, la capacidad de estos bancos para generar futuras ganancias tendrá que adaptarse a las nuevas dificultades, que incluyen un posible período prolongado de lento crecimiento económico, inversiones

considerables en tecnología y una feroz competencia entre bancos tradicionales y digitales más eficientes.

Algunos sistemas bancarios probablemente seguirán enfrentando altos costos de financiamiento, lo que pondrá a prueba las bases de depósitos tradicionales de bajo costo que respaldaron los altos márgenes en los últimos años.

La actividad económica seguirá siendo débil, con incertidumbres que limitarán la calidad de las carteras.

Con una desaceleración del crecimiento económico global, es probable que los países de América Latina sigan experimentando una actividad moderada que requerirá cautela en la originación de préstamos para mantener la mejora de los indicadores de riesgo crediticio.

Los obstáculos específicos de cada país también pueden reducir el volumen de negocios y obligar a los bancos a recortar la originación de préstamos.

Las provisiones para pérdidas crediticias muestran una caída gradual desde los máximos de 2022-2023, pero siguen consumiendo una parte considerable de los resultados finales debido al alto riesgo crediticio.

Es un hecho que la competencia en los mercados crediticios aumentará a medida que los bancos busquen mejorar la productividad y la oferta de productos, lo que presionará los diferenciales de crédito.

La tecnología es clave para la eficiencia, la seguridad operativa, la evaluación

del riesgo crediticio y la captación de clientes.

Para afianzar los resultados finales, los bancos latinoamericanos están redoblando sus inversiones en tecnología.

Al igual que los bancos globales, están utilizando nuevas herramientas de análisis de riesgo para analizar en detalle los hábitos de gasto, el historial financiero y la posición crediticia de los clientes, a fin de mejorar la generación de ingresos por préstamos con más ofertas digitales y servicios no bancarios.

Estas inversiones implican mayores costos operativos, pero son necesarias para obtener una mayor generación de ingresos a largo plazo, lo que es particularmente importante en América Latina, una región con alto crecimiento demográfico y una penetración crediticia aún baja.

La transición a largo plazo hacia mayores costos de financiamiento reducirá los márgenes actuales. Las autoridades monetarias probablemente continuarán con las políticas expansivas iniciadas en 2023.

Por lo general, los costos de financiamiento de los bancos, mayormente a tasas variables, se beneficiarían de tasas de interés bajas.

Sin embargo, la medida en que los costos

de financiamiento afectarán los márgenes de los bancos dependerá de los desafíos ad hoc en diferentes países derivados de la competencia por los clientes, especialmente por la reciente llegada de firmas de tecnología financiera (fintechs) y neobancos, y del nivel de liquidez en los mercados locales.

En Chile y Perú, los retiros de fondos de pensiones obstaculizan el acceso al financiamiento a largo plazo en los mercados locales de capitales, lo que probablemente lleve a los bancos a buscar fondos extranjeros para respaldar las necesidades de crecimiento de la cartera.

Fuente: Moody’s Ratings

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency