El Dólar Soja II no resuelve el dilema entre reservas escasas y emisión monetaria

Escriben Jorge Vasconcelos y Maximiliano Gutiérrez*

El Dólar Soja II no alcanza a esquivar el dilema entre reservas escasas y la cada vez mayor emisión monetaria pero además, en lo que va del año, se ha incrementado el uso del crédito comercial externo por importaciones impagas por una cifra de USD 7.860 millones.

El impacto monetario de la experiencia del “dólar soja I” fue gigantesco. En septiembre la autoridad monetaria terminó emitiendo ARS 1.533 mil millones contra la venta de granos de los productores y retirando de circulación ARS 387 mil millones por la derivación de divisas a importadores al dólar oficial. La emisión neta se ubicó en los ARS 1.145 mil millones (28% de la base monetaria de finales de ese mismo mes) y el tipo de cambio al que se acumularon 5,0 mil millones de dólares de reservas terminó siendo cercano a los ARS 230 por dólar.

Con el “dólar soja II”, si el BCRA terminara con compras netas por USD 1.950 millones, el impacto monetario vendría dado por una emisión neta de ARS 510 mil millones, equivalente a 11,5% de la base monetaria. A su vez, el tipo de cambio implícito entre los dólares acumulados y los pesos emitidos sería de ARS 261,4 por dólar, un 52% superior al dólar mayorista oficial promedio, que rige para el resto de las operaciones de comercio exterior.

Se contempla un segundo escenario en el que, frente a las liquidaciones de granos por 3,0 mil millones de dólares, el saldo neto a favor del Central resulte del 50% de esa cifra. Es decir, habría menos acumulación de reservas y menos emisión monetaria, a cambio de un alivio algo más significativo para la demanda insatisfecha de divisas para los importadores.

Atender la cuestión de las importaciones es mucho más acuciante en diciembre que en setiembre, para evitar que se generalicen las suspensiones temporales de actividad en las plantas industriales: en lo que va del año, se ha incrementado el uso del crédito comercial externo por importaciones impagas por una cifra de USD 7.860 millones y no es esperable que este pasivo se siga incrementado a ese ritmo.

Desde el punto de vista de la gobernabilidad, hay un nuevo paso explícito a favor de mantener abierto el crédito del FMI, pero sin poder evitar la continuidad de las presiones inflacionarias que surgen de la emisión monetaria, lo cual impide cerrar la brecha cambiaria, que es “parte del problema” del sector externo. Obsérvese que, durante la experiencia de setiembre, el “dólar libre” se mantuvo estable en los primeros días de vigencia de la norma, pero después recuperó tendencia alcista en términos nominales.

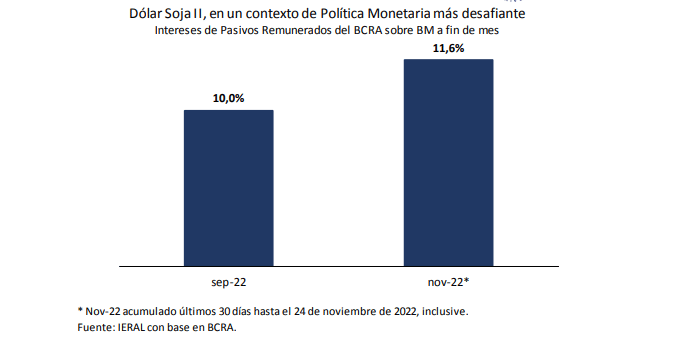

Para diciembre, a la emisión de pesos neta que depare la experiencia del “dólar soja II” hay que computarle factores recurrentes, como el ascendente pago de intereses de las Leliq, que ya representa el 11,6 % de la Base Monetaria cada treinta días; la cobertura del déficit fiscal con transferencias, que este mes podrían alcanzar a 470 mil millones de pesos, junto con las latentes intervenciones en el mercado secundario de deuda en pesos, con vencimientos en el mes en manos de privados estimados en 350 mil millones.

*Economistas del IERAL, Fundación Mediterránea

Seguinos en Twitter: @SRSur_Agency