Garrote, zanahorias y conejos son las figuras con que Ecolatina asocia la política cambiaria argentina

- Administrando tensiones cambiarias: un zoom al MULC en 2022 y lo que viene en 2023

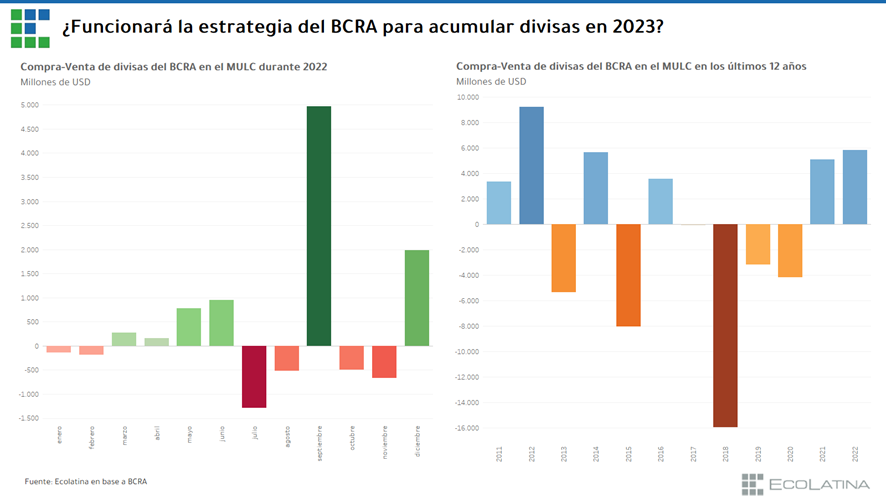

Pese a contar con un nivel de exportaciones récord, en 2022 el Gobierno se vió obligado a intensificar su control sobre el mercado cambiario para evitar a toda costa un salto discreto del tipo de cambio y, a la vez, cumplir con la meta de acumulación de reservas acordada con el FMI.

Las medidas implementadas a lo largo del año buscaron influir tanto en la demanda como en la oferta de divisas bajo el paraguas de un esquema que podría resumirse en tres palabras: “garrote” (restricciones a las importaciones y al resto de la demanda), “zanahorias” (“dólar soja” 1 y 2) y “conejos” (llegada de US$ por la Cuenta Financiera). ¿Alcanzará con implementar la misma estrategia en 2023? ¿De qué factores dependerá su sostenibilidad?

- La gestión de la política cambiaria en 2022: “garrote”, “zanahorias” y “conejos”

La dinámica cambiaria a lo largo del 2022 fue un fiel reflejo de la política económica implementada en cada momento del año. A principios de 2022, enero y febrero funcionaron como una continuación de las tensiones cambiarias que se habían evidenciado en el último bimestre del 2021 producto de la incertidumbre en torno a la renegociación con el FMI.

Como consecuencia, las brechas cambiarias se instauraron en niveles elevados y el BCRA continuó perdiendo divisas en el mercado cambiario. En marzo, el anuncio de un nuevo acuerdo con el Fondo le permitió al Gobierno ganar un poco de aire, al menos en el corto plazo: la brecha pasó del 100% al 80%, y el BCRA logró acumular divisas por US$ 275 millones.

Ya situados en el segundo trimestre, la dinámica cambiaria mostró resultados magros. Por un lado, durante abril y mayo la persistencia del efecto estabilizador del acuerdo con el FMI permitió que la brecha cambiaria continuara su paulatina reducción, ayudando al BCRA a frenar la sangría de divisas.

Sin embargo, la compra de dólares por parte de la autoridad monetaria se situó en niveles relativamente bajos pese al inicio de la cosecha gruesa. Frente a este panorama, y ante la ausencia de fondos frescos provenientes del resto de los Organismos Internacionales (OFI), el Gobierno acordó con el FMI una reducción de la meta de reservas para el 2do trimestre, y paralelamente impuso un virtual feriado importador en la última semana del mes que le permitió cerrar junio con compras por US$ 948 M.

Julio fue un punto de inflexión en la estrategia del Gobierno frente a la crisis desatada con la renuncia del exministro Martín Guzmán: las brechas cambiarias tocaron máximos históricos (promediaron casi un 130% en julio, con un fuerte impacto en la inflación) y el BCRA vendió casi US$ 1.300 M en el MULC, el peor julio desde que se tiene registro (2003).

Luego de la breve gestión de Batakis, la asunción de Massa a principios de agosto vino acompañada de un importante giro en la gestión económica gracias a la mayor “espalda política” con la que cuenta el actual ministro.

Si bien continuaron vigentes las restricciones a las importaciones que se establecieron en junio (el “garrote”), Massa combinó el esquema cambiario heredado con una fuerte suba de tasas y una mayor capacidad de negociación con sectores claves que consistió en establecer un sistema basado en incentivos (“dólar soja”) cuando se intensificaban las tensiones cambiarias y se necesitaba comprar una mayor cantidad de divisas para cumplir con las metas del programa.

Concretamente, luego de vender US$ 522 millones en agosto, el BCRA compró US$ 4.966 millones en el MULC durante septiembre producto de la implementación del “dólar soja”. De tal forma, gracias a la liquidación mensual récord del agro en dicho mes (US$ 8.120 millones) el BCRA alcanzó el mayor nivel de compras mensuales desde que se tiene registro y sobre cumplió la meta acordada con el FMI para el tercer trimestre.

En el último tramo del año, las autoridades identificaron que la persistencia de la demanda en niveles elevados y los incentivos a retener granos que generó el “dólar soja” tensionarían la situación del mercado cambiario en el cuarto trimestre, exacerbando las expectativas de devaluación y dificultando el cumplimiento de la meta de reservas.

En consecuencia, se tomaron una serie de medidas para contener la demanda de US$ (implementación de SIRA en octubre, mayor porcentaje de productos con LNA, “dólar Qatar”, etc.) y se gestionaron negociaciones con el resto de los OFI para obtener un mayor financiamiento neto.

Como resultado, los pagos de importaciones mostraron una clara reducción en el último trimestre (pasaron de promediar casi US$ 6.400 millones entre abril y septiembre a menos de US$ 4.900 millones) y los OFI (excluyendo al FMI) aportaron casi US$ 1.300 millones netos, cuando hasta septiembre su aporte neto había sido negativo por casi US$ 800 millones.

Sin embargo, no bastaba con el esquema de “garrote” y “conejos” para cumplir con la meta de reservas y desactivar las expectativas de devaluación. Por ello, se volvió a recurrir a las “zanahorias” al instrumentar una segunda edición del “dólar soja” en diciembre, con el fin de incentivar nuevamente las ventas del agro.

Si bien la liquidación fue claramente inferior a la de septiembre producto de la menor disponibilidad de granos (US$ 3.700 millones contra US$ 8.100 millones), el BCRA alcanzó el segundo mejor diciembre desde que se tiene registro en sus intervenciones en el MULC (compró casi UD$ 2.000 millones).

- El Balance Cambiario en 2022: oferta récord y demanda contenida

Con todo, el resultado del BCRA en el MULC en 2022 fue superavitario por US$ 5.824 millones. Si bien ya conocemos la dinámica de la intervención del BCRA en el MULC a lo largo del año, las estadísticas publicadas nos permiten hacer un análisis más minucioso sobre las principales partidas que compusieron tanto la oferta como la demanda de divisas en el MULC durante 2022.

Por el lado de la oferta, 8 de cada 10 dólares que ingresaron al MULC correspondieron al cobro por exportaciones de bienes, donde más de la mitad se explica por unas ventas del agro que se vieron beneficiadas por los elevados precios internacionales (alcanzaron un récord histórico al superar los US$ 47.000 millones).

A su vez, los cobros por exportaciones del resto de los sectores también mostraron un destacado incremento de US$ 8.000 millones contra 2021.

En cuanto a la demanda de divisas, más del 62% de los dólares que salieron por el MULC se explicaron por los pagos por importaciones de bienes, donde las compras de energía establecieron un nuevo récord, superando los US$ 13.500 millones (tanto por mayores precios -por la guerra- como por mayores cantidades) y las importaciones no energéticas apenas superaron su nivel de 2021 producto de las restricciones (tocaron su techo en abril-mayo). Con relación al resto de la demanda, se destaca que el 16% se explicó por el pago de servicios (influyó el encarecimiento de los fletes y las salidas por turismo) y el 10% a la cancelación de deudas del sector privado.

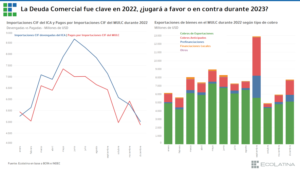

Un punto para destacar es que la deuda comercial fue uno de los principales aliados del Gobierno en materia cambiaria durante 2022. Por un lado, las restricciones cambiarias impuestas en los distintos momentos del año limitaron los pagos anticipados de importaciones (representaron menos de un 8% de los pagos cuando generalmente explican más del 14%) y generaron un incremento en la deuda comercial vinculada a las importaciones de bienes: estimamos que aumentó cerca de US$ 10.000 millones en 2022.

Por otro lado, como contrapartida de las 2 ediciones del “dólar soja”, también se evidenció un incremento de la deuda comercial vinculada a las exportaciones de bienes: los cobros anticipados y sus prefinanciaciones totalizaron US$ 7.200 millones en septiembre (56% de los cobros del mes) y US$ 2.500 millones en diciembre (32% de los cobros del mes).

Con todo, las reservas internacionales se incrementaron US$ 4.934 millones en 2022. Además del saldo del BCRA en el MULC, también influyeron las operaciones en moneda extranjera del Tesoro, que arrojaron un saldo positivo por US$ 1.702 millones. Estas se operan por fuera del MULC y contienen tanto los flujos con acreedores privados como con OFI, dentro de los que se destacó el financiamiento neto con el FMI comprendido en el programa por cerca de US$ 4.400 millones.

- Una merma en la oferta de US$ complica el panorama cambiario para 2023

Como hemos mencionado en informes previos, existe un claro contraste en el panorama cambiario de 2023 con relación al año previo: el impacto negativo de la sequía sobre la principal fuente de divisas de la economía tensionará aún más los trade-off a los que se enfrenta el Gobierno en el “frente de los Dólares”.

Si el objetivo principal es evitar a toda costa un salto discreto del tipo de cambio y, a la vez, acumular reservas, lo más probable es que las importaciones y la demanda de divisas sean la variable de ajuste.

La clave en este punto será la puesta en marcha del gasoducto antes de la temporada invernal y la dinámica que adopten los precios internacionales del gas, el petróleo y la energía (la licitación de los 30 buques a principios de febrero ya dio una señal de que nos beneficiaríamos de una baja en el precio internacional del GNL), dado que mientras más elevadas sean las importaciones energéticas, mayor castigo recaerá sobre el resto de las importaciones, con sus respectivos costos en materia de actividad.

Dentro de este marco, si las autoridades pretenden cumplir con la meta acordada con el FMI (+US$ 4.800 millones de reservas netas bajo su metodología), el saldo del BCRA en el MULC deberá ser incluso mayor al de 2022, dado que el Tesoro Nacional deberá cancelar deuda con el FMI (el financiamiento neto con organismo será negativo por primera vez desde 2018) y con acreedores privados por casi US$ 4.800 millones en 2023.

En tal sentido, en paralelo a los esfuerzos por mantener acotada la demanda de divisas, se deberá continuar buscando caminos para obtener mayores recursos vía Cuenta Financiera (financiamiento neto de OFI, inversiones desde China, 5g, etc.) y esquemas que fomenten la liquidación del agro (“dólar soja 3.0”, baja temporal de retenciones, etc.), en un marco en el que continuarán los incentivos perversos que promueven una brecha cambiaria elevada y la expectativa de un ajuste en el tipo de cambio ante un eventual cambia de gestión.

No obstante, estimamos que lo más probable es que el Gobierno intente negociar una flexibilización en la meta de reservas en algún momento del año, bajo el argumento de “el costo de la guerra” en 2022 y/o las dificultades que plantea el actual escenario frente al impacto de la sequía y la ralentización del crecimiento mundial.

En conclusión, la continuidad y la sostenibilidad de la estrategia cambiaria planteada por el Gobierno de cara a 2023 dependerá de la conjunción de varios elementos, algunos de los cuales estarán fuera de su control directo:

- La gravedad del impacto de la sequía sobre los volúmenes finales de exportación;

- La evolución de los precios internacionales de los commodities, la energía y los fletes;

- La dinámica de una economía mundial que desacelera;

- La puesta en marcha del gasoducto Néstor Kirchner en tiempo y forma para reducir las importaciones energéticas;

- La posibilidad de seguir acumulando crédito comercial para no castigar a la actividad económica al restringir los pagos a las importaciones;

- La volatilidad de la brecha cambiaria y las expectativas de devaluación asociadas a las elecciones;

- Los incentivos que encuentre el Gobierno para fomentar la liquidación de divisas del agro; y

- La capacidad para conseguir nuevos fondos por el lado de la Cuenta Financiera.

Fuente: Ecolatina

Seguinos en Twitter: @SRSur_Agency