Primeros 100 días de gobierno: empezando a revertir los déficits gemelos

Escriben Jorge Vasconcelos y Maximiliano Gutiérrez*

Primeros 100 días de gobierno: empezando a revertir los déficits

gemelos, pero con enormes desafíos por delante.

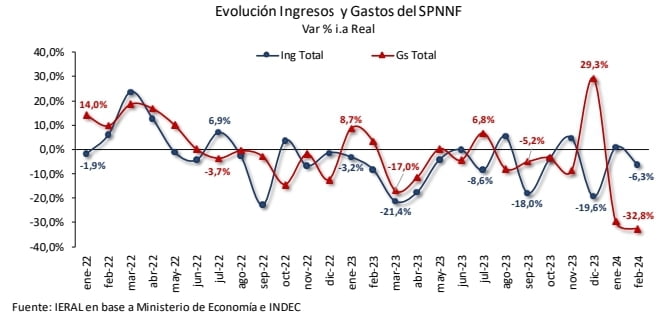

Los dos primeros meses de 2024 han mostrado avances en materia fiscal y del sector externo, comenzando a revertir la dinámica de los “déficits gemelos” que

caracterizaron a 2023, con un rojo de 3,5 puntos del PIB en la Cuenta Corriente del

Balance de Pagos y un desequilibrio de semejante orden de magnitud en las cuentas públicas (déficit primario del Sector Público Nacional de 2,9 puntos del PIB).

Suponiendo para marzo una inflación mensual de 12,5%, se tiene que este mes el tipo de cambio real multilateral estaría todavía 30,9% por encima (más competitivo) de noviembre de 2023 (antes de la devaluación), pero ya perforando hacia abajo la referencia de julio de 2019 (menos competitivo que entonces).

De cara a 2024, se requiere una fuerte reducción del gasto público medido en dólares, como forma de lograr en forma simultánea el ajuste fiscal y la corrección del desequilibrio externo.

En 2019, el gasto primario del Sector Público Nacional fue equivalente a 101.900 millones de dólares (moneda constante a febrero de 2024) y no pueden disociarse los déficits gemelos de 2023 con el hecho que el año pasado el gasto público en dólares se haya ubicado casi 30% por encima de la referencia de 2019.

En el primer bimestre de 2024, la intensidad del ajuste fiscal se mide por el hecho que el gasto primario del sector público nacional subió 126,5% en términos nominales, convalidando menos de la mitad de la inflación del período, que fue del 265,2% interanual.

Para el año calendario, dadas las restricciones impuestas por la “tablita

cambiaria”, se requiere que el gasto primario en pesos convalide sólo 2/3 de la inflación promedio del año.

No es un escenario sencillo, ya que implica tensiones sociales y políticas, pulseadas aquí y allá. De todos modos, hay que subrayar que la macro sigue mandando, por lo que si el ajuste no puede lograrse por esta vía, la variable de ajuste será un nivel más elevado del tipo de cambio.

Si bien la expansión monetaria de origen externo puede perder significación en los

próximos cien días, tampoco podrá contarse en la magnitud de los primeros cien días con la absorción de pesos originada en la colocación de BOPREAL, ni por masivas recompras de deuda de parte del Tesoro Nacional.

Sin embargo, la persistente emisión

endógena originada en el pago de intereses de los Pasivos Remunerados del BCRA obligará a seguir aumentando esos mismos Pasivos Remunerados, para retirar pesos de circulación, salvo que comience a recuperarse de modo genuino la demanda de dinero.

De allí la importancia de las expectativas y de las señales emitidas por el gobierno a propósito de un futuro plan de estabilización.

Un régimen de competencia de monedas

obliga a cumplir una serie de requisitos análogos a los que se habían completado en abril de 1991, cuando se anunció el plan de convertibilidad. De lo contrario, habría huida del peso y más inflación.

Aunque no se requieran los 35.000 millones en moneda dura que demandaría una dolarización con rescate total de los pesos, con la introducción de la “competencia de

monedas” cabe esperar que una fracción no menor de los depositantes en el sistema bancario local opte por canjearlos por dólares, por lo menos en el momento inicial.

De allí las recurrentes menciones oficiales a la necesidad de “conseguir 15.000 millones de dólares para arrancar”.

En esencia, dos monedas pueden competir cuando las tasas de interés, ponderadas por riesgos de instrumentos financieros en cada una, no difieran en forma significativa y las paridades entre ellas no sufran fuertes fluctuaciones.

Por esto emerge la necesidad de sólidos fundamentos para que una parte de los ahorristas pueda elegir “quedarse en pesos”, sin necesidad de contar con una tasa de interés en moneda local que desestabilice el resto de las variables, caso del costo del crédito y de los Pasivos

Remunerados del Central.

*Economistas del IERAL Instituto de Estudios de la Realidad Argentina y Latinoamericana de la Fundación Mediterránea

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency