Los seguros tendrán menor rentabilidad en América Latina

Los seguros tendrán menor rentabilidad en América Latina según el informe de Moody’s Ratings que analizo las perspectivas del sector en la región.

“Esperamos que el crecimiento moderado del producto interno bruto (PIB) siga respaldando las perspectivas de negocio de las aseguradoras en América Latina, aunque el rendimiento de las inversiones bajará desde los máximos de 2022 y 2023, lo que se traducirá en una menor rentabilidad de la inversión,” señaló Marcelo De Gruttola, Vice President – Senior Analyst de Moody’s Ratings.

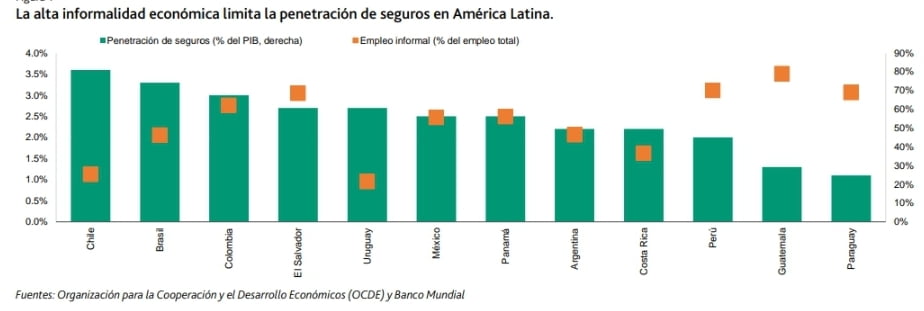

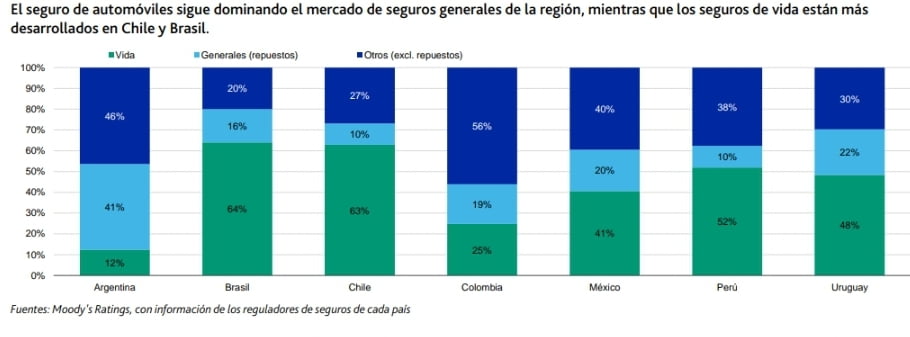

En comparación con las regiones más desarrolladas, América Latina tiene una baja penetración de seguros, especialmente debido al bajo uso de los seguros de vida.

La actividad económica está restringida por el ajuste monetario del pasado, bajos flujos de inversión y la desaceleración de la demanda global, mientras que los bancos centrales están recortando las tasas de interés.

Brasil y México han crecido menos en 2024, lo que afectará a los seguros tras un período de fuerte crecimiento de las primas.

En Chile, Colombia y Perú, el mercado de seguros crecerá más que en otros países, pero seguirá por debajo de los promedios a largo plazo.

En este escenario los seguros tendrán menor rentabilidad en América Latina

Entre los principales puntos del estudio, Moody’s Ratings destacó:

- La modesta expansión del PIB y el crecimiento de las primas seguirán respaldando las perspectivas de negocio de las aseguradoras. El crecimiento a largo plazo se ve restringido por la informalidad económica y la desigualdad de los ingresos en la región, lo que limita la demanda de seguros. Sin embargo, esperamos que el aumento de la inclusión financiera y las tendencias demográficas positivas de la región sigan conduciendo a un aumento gradual de la penetración de los Seguros.

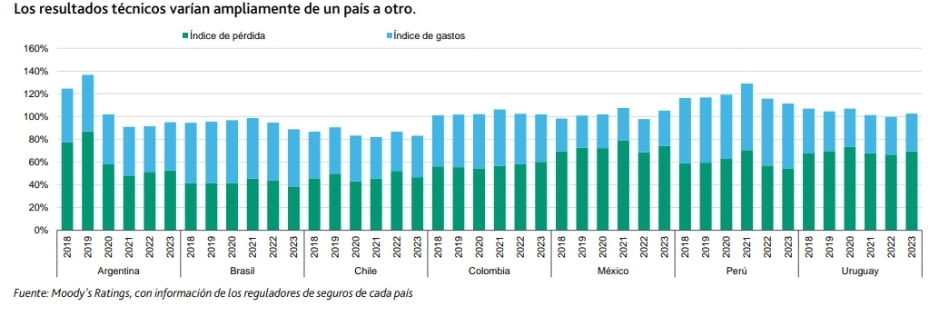

- La inflación y el ajuste monetario han tenido implicaciones de gran alcance para las aseguradoras. Los factores macroeconómicos han elevado los costos de reaseguro, que han empeorado por las crecientes pérdidas por catástrofes. Esto ha llevado a una combinación de mayores tasas de reaseguro y menor capacidad de las aseguradoras locales, ya que las compañías retienen una mayor parte de sus riesgos. Las aseguradoras más grandes mantienen una protección adecuada gracias a una amplia cobertura del reaseguro de catástrofes. Las tasas de interés más altas han mejorado la rentabilidad de las inversiones, lo que favorece los resultados de las aseguradoras. La inflación elevada y, en algunos casos, descontrolada ha provocado inflación en los siniestros, lo que ha presionado los resultados técnicos, aunque las empresas han ajustado sus tasas para compensarlos.

- Los fenómenos meteorológicos y las catástrofes representan un desafío clave. El fenómeno climático de El Niño en 2024, si bien fue más leve de lo esperado, ha aumentado las reclamaciones a las compañías de seguros generales, especialmente en Perú, Colombia, Brasil y Centroamérica, aunque ha sido favorable para la agricultura en Argentina y Uruguay tras la severa sequía de 2023. El aumento de las pérdidas por catástrofes siguió a las inundaciones históricas en Brasil, los incendios forestales en Chile y los huracanes en México. La baja penetración de los seguros limitó el impacto de estos eventos en las aseguradoras locales, mientras que las reaseguradoras han asumido la mayoría de las pérdidas.

- La implementación de la norma internacional de información financiera (NIIF, por sus siglas en inglés) 17 aún no es una realidad generalizada. Las nuevas normas contables internacionales siguen debatiéndose y es probable que recién en 2025 o 2026 veamos a los primeros en adoptar estas normas. Sin embargo, algunas de las aseguradoras más importantes de la región son subsidiarias de matrices extranjeras que ya han adoptado las nuevas normas contables y, por lo tanto, estas compañías ya están avanzando en la implementación. Es probable que el impacto contable sea limitado debido al bajo nivel de cobertura de los seguros de vida en América Latina, aunque los efectos podrían ser significativos en las compañías de seguros de vida de la región.

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency