Los títulos argentinos mantienen su performance extraordinaria

Los títulos argentinos mantienen su performance extraordinaria, según el análisis de Portfolio Personal Inversiones (PPI)

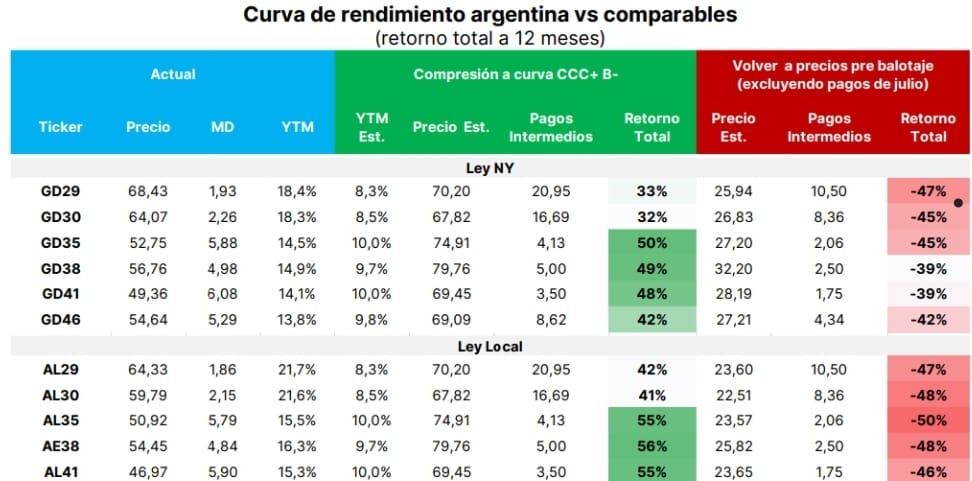

La deuda soberana en dólares hilvana otra semana destacable. La curva aumentó en precio entre 3,9% y 7% en una semana relativamente buena para los bonos distressed y negativa para

emergentes.

En este aspecto, los bonos soberanos con calificación crediticia similar a la nuestra

incrementaron en promedio 1%, mientras que el resto recortó en promedio 0,4%.

Más allá de un contexto más favorable para los títulos de deuda de mayor riesgo, no podemos dejar de destacar

el desempeño sobresaliente de nuestra deuda.

Así, el precio promedio ponderado por outstanding terminó en US$ 56,3 alcanzando un nuevo máximo post-reestructuración.

En esta línea, el riesgo país tocó el mínimo del año al posarse en 1.106 puntos básicos y quedó a poco más de 60pbs de la mediana del periodo 2005-2024.

Los títulos argentinos mantienen su performance extraordinaria, según el análisis de Portfolio Personal Inversiones (PPI)

A los factores que mencionábamos como catalizadores para nuestra deuda (el éxito del blanqueo, la calma en los dólares financieros, la buena racha del Banco Central, mayor diálogo con el FMI y los rumores de un REPO) se le adicionó el apoyo en el veto a la Ley Universitaria en la Cámara Baja.

Este último factor, si bien puede ser un aspecto complicado desde la óptica de la opinión pública, es un triunfo en el ámbito legislativo.

En otras palabras, sigue despejando dudas acerca del poder político del presidente.

Más allá de la performance de esta semana y la consecuente caída en la tasa de riesgo, todavía vemos espacio para que los rendimientos sigan comprimiendo.

En este sentido, las tasas de nuestra deuda siguen relativamente elevadas para títulos de renta fija. Al cierre del viernes (feriado local, pero cotizaron en el exterior) la YTM del tramo más extenso de la curva cerró en el rango de 14,3%/15,5% mientras que el tramo corto comprimió a 19,11%/19,3%.

En efecto, en una mirada de largo plazo, nuestra deuda exhibe un potencial upside llamativo si se concretara el

escenario de normalización de curva.

- Clave

Dentro de los aspectos relevantes a seguir de cerca de cara a iniciar la semana, el Fondo Monetario redujo la tasa de interés que cobra por sus préstamos.

Además, bajó la sobretasa que cobra por créditos de sumas elevadas.

Según Pablo Quirno, para Argentina esta

modificación representará un ahorro aproximado de US$ 3.200 millones (US$ 1.100 millones en los próximos tres años).

Su efecto en nuestros activos podremos verlo con mayor precisión mañana, ya que hoy es feriado en Estados Unidos, por lo que no esperamos ver grandes

volúmenes de operaciones.

A su vez, esta semana tendremos el efecto que dejó en la opinión pública el veto a la Ley de Universidades.

Se esperan fuertes movilizaciones de estudiantes, gremios y un supuesto paro nacional previsto para el 17 de octubre.

Fuente: Portfolio Personal Inversiones (ppi)

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency