Pierde sustento político la dolarización

Escriben Jorge Vasconcelos y Maximiliano Gutiérrez*

Pierde sustento político la dolarización, pero faltan confianza y precisiones para apostar por escenarios superadores.

El comportamiento de las principales variables cambiarias, financieras y bursátiles antes y después de las elecciones del 22 de octubre refleja la percepción de un escenario de dolarización cada vez menos factible, con una caída del precio del dólar libre (CCL) del orden del 20% y contratos futuros para el tipo de cambio oficial que se pactaron a precios entre 20% y 22% inferiores a los vigentes en las horas previas al comicio.

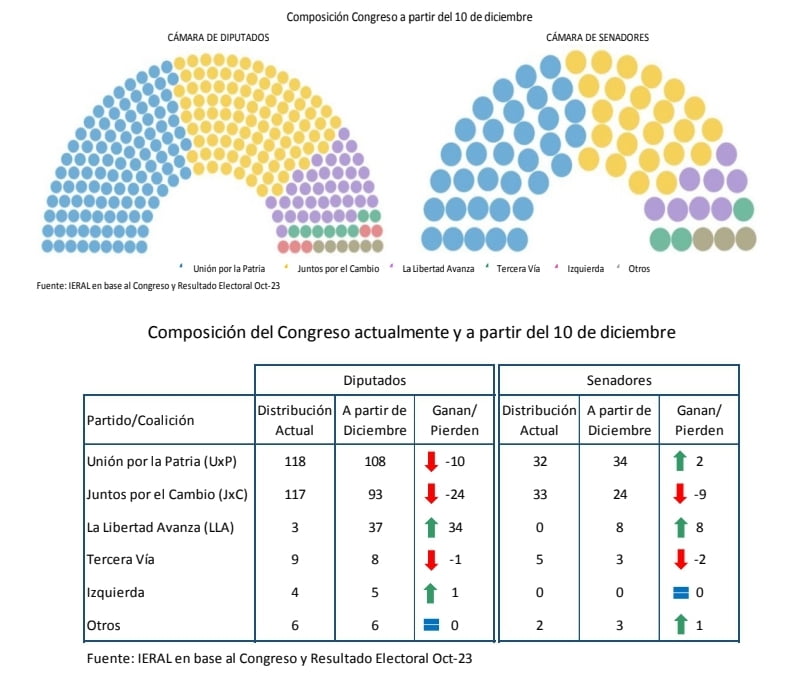

No se trata de anuncios que descarten esta vía, es más bien la lectura de la nueva composición del Congreso y de las alianzas que se tejen de cara a la segunda vuelta la que lleva a esa conclusión (habrá que ver si definitiva).

La reconfiguración del escenario político y el posible descarte de algunos de los instrumentos discutidos hasta la semana pasada no significa que se haya hecho más nítido el desenlace de la crisis.

El nivel de riesgo país se ubica por encima de los 2400 puntos y esto no cambió con los resultados del 22 de octubre, mientras que el valor de los activos, caso del índice bursátil Merval medido en dólares libres, sigue por debajo del nivel previo a las PASO del 13 de agosto pasado.

La persistencia de tan elevada incertidumbre es un severo llamado de atención para los candidatos que habrán de competir el 19 de noviembre y para quien asuma el 10 de diciembre.

Es posible que mientras dure la campaña electoral aparezcan pocas precisiones sobre la hoja de ruta diseñada para enfrenar los desafíos de la coyuntura y si efectivamente habrá un programa que permita dejar atrás la década de la estanflación.

Pero la falta de nitidez es contraindicada para una economía con profundos desequilibrios, que inevitablemente deberán ser corregidos, en un ajuste que sólo reconoce dos opciones, la de una secuencia ordenada y consistente de medidas, o la impuesta por el mercado.

La gran diferencia con 2016 y 2020 (el primer año de los presidentes que asumieron a fin de 2015 y 2019) consiste en que la Argentina de 2024 no podrá contar con financiamiento para posponer las imprescindibles correcciones.

Los casos de 2016 y de 2020 son irrepetibles: en el primero se pudo contar con financiamiento externo, y en el segundo se pudo emitir pesos por 7,5 puntos del PIB. Los candidatos presidenciales deberían ser más precisos respecto a cómo habrán de resolver esta encrucijada.

La emisión monetaria de origen (directa e indirecta) registra un ritmo anualizado equivalente a 5,9% puntos del PIB, y este es un instrumento de está alcanzando un límite en 2023, dada la tendencial caída de la demanda de dinero, lo que explica la trayectoria de la inflación hasta un ritmo que bien podría acercarse al 200% a fin de año.

Este contexto, a su vez, complica la necesaria corrección de los distorsionados precios relativos, dado el riesgo de una generalización de los mecanismos indexatorios y una aceleración de la inflación.

De forma convergente, en lo que va del 2023 el BCRA ha perdido reservas (medición “bruta”) por US$ 20.100, con reservas netas negativas en US$ 7.680 millones en el presente, nivel que disminuirá aún más en los próximos días debido a los vencimientos por US$ 3.440 millones con el FMI que enfrenta la Argentina.

El crítico cuadro externo incluye, además, el vertical aumento de la deuda comercial de los importadores (y del Central con estas empresas en cuanto a permitir el acceso a las divisas correspondientes).

La deuda por importaciones se habría incrementado en US$ 12.000 millones en lo que va del año, con un stock que alcanzaría actualmente a US$ 53.180

millones.

*Economistas del IERAL Fundación Mediterránea

Seguinos en Twitter: @SRSur_Agency Instagram: @srsurnewsagency