La inflación no da respiro

Escribe Christian Reos*

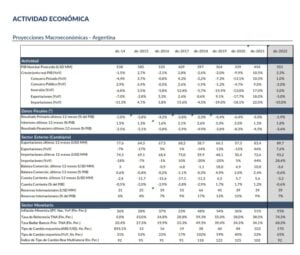

En EUA, el dato de inflación de agosto, si bien mostró una leve baja interanual, sorprendió a los analistas porque fue mayor a lo esperado y encima volvió a acelerarse la inflación “core”. Es decir, la baja en el precio de los commodities ya no está ayudando.

Luego de esta novedad el mercado de acciones corrigió a la baja. El mes pasado comentamos que la valuación del índice S&P no nos parecía atractiva, por lo que lo inexplicable para nosotros era por qué había vuelto a subir a 4.200 (¿habrá sido por su posición técnica sobre-vendida, por esperanza que la Fed anunciara fin de suba de tasas?), y no la baja actual a 3.900.

Teniendo en cuenta los riesgos a que Europa entre en recesión con un Banco Central Europeo que recién empieza una agresiva suba de tasa, la economía china que sigue estancada, la desaceleración en la economía norteamericana, y una Reserva Federal que no solo seguirá subiendo las tasas sino que ahora también acelera el desarme de su balance, las valuaciones de las compañías no lucen aun atractivas. La fortaleza del dólar también será un factor que afectará las ganancias de las compañías globales.

En la Argentina, la inflación tampoco da respiro. Si bien la variación mensual tuvo una leve caída, el número fue mayor a lo esperado, y falta todavía que empiece a reflejarse la suba de tarifas que se verá en los próximos meses. Por si fuera poco, la inflación mayorista recientemente anunciada (8,2% mensual, un punto mayor a la minorista) augura malos datos de inflación minorista en los próximos meses.

El Banco Central respondió subiendo la tasa de interés otros 550 pb (75% tna). De esta manera, el “carry trade” sigue vivo por el momento.

Por lo menos, el BCRA viene incrementando fuertemente las reservas en estos días gracias a que los exportadores de soja adelantan ventas, aprovechando un beneficio regulatorio puntual que rige durante este mes.

En el mercado de renta fija, los bonos en dólares corporativos y provinciales han vuelto prácticamente a los valores máximos observados en el año, mientras que la deuda soberana solo recuperó parcialmente la fuerte baja sufrida en los últimos meses. Seguimos más enfocados en corporativos por el momento.

Después de mucho tiempo (años), el índice Merval medido en dólares rompió al alza su media móvil de 200 semanas. El sector energético y el financiero son los que lucen más baratos. El primer sector, con precios globales elevados, balances sólidos y dado el foco del gobierno en alcanzar el autoabastecimiento, es el que luce más atractivo.

*Gerente de Research de Allaria Ledesma & Cia. S.A. ALyC y AN Integral registrado bajo el Nº 24 de la CNV![]()