Reservas brutas en US$ 27.419 millones y netas en -US$ 6.265 millones

Reservas brutas en US$ 27.419 millones y netas en -US$ 6.265 millones, a pesar de un contexto unternacional favorable.

Los activos argentinos protagonistas en un contexto internacional favorable.

Luego de una semana de rally, los titulos Globales arrancaron la mañana de este lunes con impulso (subían hasta 1,2% en el premarket).

Específicamente, en la semana subieron entre 3,3% y 5% lo que llevó su precio

promedio ponderado por outstanding a los US$50 (+4,1% WTD). Así, alcanza los máximos que observamos en abril.

A diferencia de la dinámica que veíamos al inicio de la semana, la suba terminó sin discriminar tramos: los títulos más cortos aumentaron 3,3/4,1% y los largos 4/5%.

De este modo, el riesgo país comprimió 33 puntos básicos y se ubica en 1.400 (mínimos desde junio).

Cabe mencionar que nuestra renta fija se benefició del viento de cola del exterior.

En este sentido, el ETF EMB y el BBG Emerging Market Index subieron 1,2% y 0,6% respectivamente durante la

semana, gracias a que la tasa de los Treasuries recortó, favoreciendo a este segmento.

Más allá del buen clima externo en los mercados emergentes, es destacable el factor idiosincrático de los bonos argentinos.

Esta última semana, la performance de nuestros bonos estuvo explicada casi

un 60% por factores locales.

A su vez, si ajustamos el comportamiento de nuestra deuda con el del resto de los bonos comparables y tenemos en cuenta el high beta de nuestros activos, podemos observar bien el punto.

En efecto, los Globales deberían haber aumentado tan solo 2,2% en el periodo, lo que contrasta llamativamente con respecto al incremento de 4,1%.

Por otro lado, dentro del universo de pesos, la tranquilidad persiste. En un escenario donde los dólares no tienen grandes variaciones, este comportamiento es lógico.

Dentro de los movimientos que destacamos, los bonos CER fueron impulsados por un dato de inflación mayor al esperado.

Por su parte, la curva de tasa fija culminó con tasas alrededor de 3,9% de TEM luegode la subasta del Tesoro que otorgó buenos rendimientos.

- Clave

Las miradas esta semana están puestas en el plano internacional. El 17 y 18, la Reserva Federal se enfrenta a una decisión fundamental, ya que se llevará a cabo su próxima reunión del Comité Federal de Mercado Abierto.

El debate se centra sobre una posible reducción de los tipos de interés entre 25 y 50 puntos básicos.

Como estuvimos cubriendo, los argumentos favorables al recorte más grande yacen en la normalización del mercado laboral y la moderación de la inflación.

Una compresión de spreads aún mayor que la que observamos últimamente sería aún más favorable para nuestra deuda, por lo que los Globales podrían

extender la racha optimista.

De todas formas, no estamos exentos de riesgos.

Como destacamos en nuestros informes, el deterioro del mercado laboral podría intensificarse en el futuro debido al efecto rezagado de la política monetaria.

De darse un escenario de recesión

en Estados Unidos tampoco sería positivo para la deuda emergente.

Así las cosas, aguardaremos al desenlace de los próximos días para ver cómo con continua esta crónica.

En el plano local, deberemos aguardar a la próxima semana para tener otro testeo del mercado.

La próxima licitación del Tesoro será el 24 de septiembre donde Finanzas enfrentará el remanente de los vencimientos del mes ($ 7,26 billones).

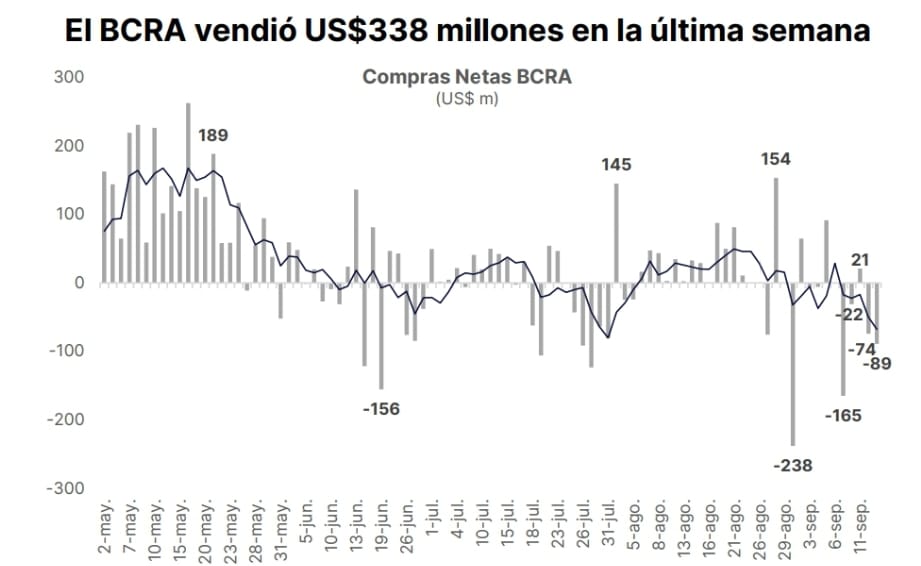

- El BCRA profundiza su posición vendedora

El BCRA había arrancado septiembre con el pie derecho. En la primera semana del mes, había comprado US$ 143 millones.

Sin embargo, no pudo mantener su buena performance en el mercado

oficial la semana pasada.

Con la venta de US$ 89 millones del viernes, se desprendió de US$ 338

millones en las últimas cinco ruedas y US$ 195 millones en lo que va del mes.

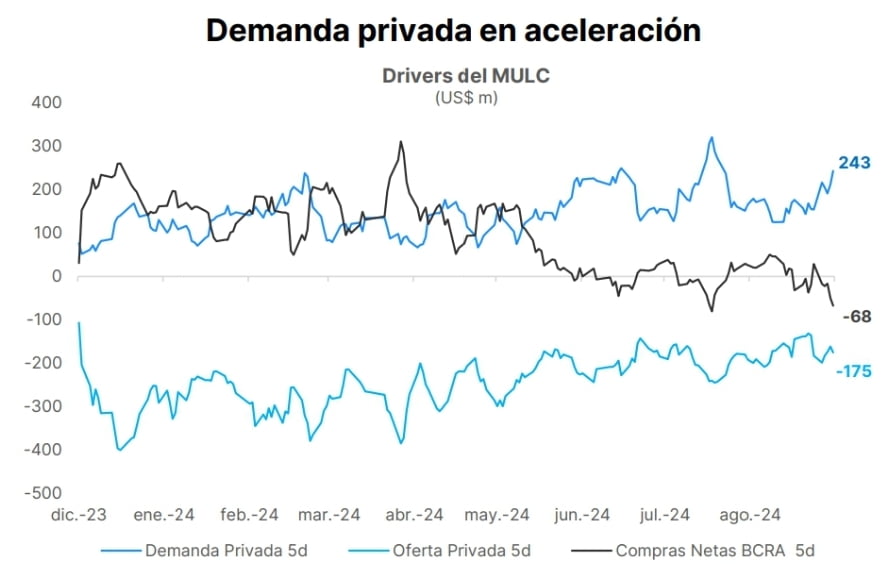

- ¿Qué llevó al BCRA a revertir su desempeño?

El solapamiento de las cuotas del “nuevo” y “viejo” esquema comenzó a “pasar factura”.

Producto de ello, la demanda privada se disparó de US$ 154 millones diarios la semana anterior (media móvil cinco días) a US$ 243 millones en la última

semana.

Si bien aún permanece por debajo de su pico de la gestión de Javier Milei de US$ 321 millones alcanzado a fines de julio, posiblemente lo supere en las próximas semanas.

El BCRA estimaba que el ratio de importaciones pagadas sobre devengadas treparía de 96% en julio a 125% en septiembre, 150% en octubre y 125% en noviembre.

- Perspectivas de la semana

De momento, la demanda privada estaría contenida debido a la postergación de importaciones durante agosto ante la expectativa de baja del impuesto PAÍS sin salto devaluatorio compensatorio.

Tenía sentido diferir importaciones debido que el tributo se paga mayormente al momento de nacionalización de la mercadería.

Este efecto ya no jugaría a favor en octubre y noviembre: la dinámica del mercado oficial se volvería más desfavorable para la acumulación de

reservas.

Por lo tanto, el BCRA podría vender más divisas en octubre y noviembre que en

septiembre si se mantiene inalterado el esquema cambiario.

Hay un factor adicional que contribuye que las ventas del BCRA no sean tan abultadas.

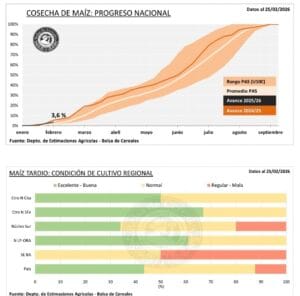

La oferta privada aún permanece en niveles altos, a pesar de que la liquidación del agro empieza a ingresar

en su período de baja estacionalidad hasta diciembre.

Recortó en el margen de US$ 183 millones diarios la semana previa (media móvil cinco días) a US$ 175 millones en los últimos cinco días.

Su caída podría estar amortiguada en el corto plazo por el aumento de préstamos en dólares para la prefinanciación de exportaciones.

- Clave

Esta semana le prestaremos especial atención a la evolución de las reservas brutas y netas.

No sólo porque podrían deteriorarse si las ventas del BCRA se extienden, sino también para confirmar si se da la transferencia al Bank of New York (BONY).

La semana pasada La Nación había anticipado que el Tesoro giraría al BONY los US$ 1.558 millones para garantizar el

pago de intereses de Globales y Bonares del 09/01.

Los datos de reservas del viernes sugieren que todavía no sucedió.

La foto de las cuentas del BCRA muestran eeservas brutas en US$ 27.419 millones y netas en -US$ 6.265 millones.

Las reservas brutas se encontraban en US$ 27.419 millones y las netas en un

estimado de -US$ 6.265 millones (considerando como pasivos los depósitos en el BCRA y los vencimientos de BOPREAL a doce meses vista).

En caso de que el Tesoro Nacional use los US$ 775

millones depositados en el BCRA para transferirle al BONY, las netas caerían sólo US$ 783 millones producto de la operación, mientras que las brutas recortarían US$ 1.558 millones.

En cambio, si comprase la totalidad de US$ 1.558 millones, tanto las reservas brutas como las netas disminuirían en esta proporción.

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency