Implicancias macroeconómicas de la sequía en Argentina

Escriben Juan Manuel Garzón y Franco Artusso*

Este último año se registró una sequía histórica en Argentina, con implicancias macroeconómicas y en la distribución de la renta agrícola.

Lamentablemente los distintos escenarios productivos visualizados un mes atrás, incluso aquellos que en su momento eran considerados más pesimistas, fueron superados por una condición climática que resultó extremadamente dañina para la actividad agrícola argentina en el ciclo productivo 2022/23.

A la fecha, se estima que la producción de los principales cultivos de verano se contraerá al menos entre un 35%-45% y que el valor total de los 7 cultivos principales del país (incluyendo tanto granos de verano como invierno), a precios de mercado actuales y proyectados para próximos meses, se estará reduciendo en una cifra cercana a los US$ 20.900 millones (-38% ia.), con un retroceso equivalente a 3,3 puntos del Producto Bruto Interno del país.

Como puede inferirse, la generación neta de divisas asociadas a la exportación de granos y/o de sus derivados sufrirá también un fuerte ajuste. Si se toma el ciclo comercial de los principales cultivos (abril 2023 a marzo 2024) se estima un ajuste de US$ 18.100 millones (-41% ia.), y se considera el año calendario (enero 2023 a diciembre 2023), la caída sería de US$ 17.900 millones (-39% ia.).

Estas estimaciones suponen, entre otras cosas relevantes, que las existencias de granos de fines de ciclo se reducen respecto de las del inicio (en parte, no completamente) y que la harina de soja se estabiliza en un valor de exportación cercano a los US$ 500/ton (que es superior a su valor promedio del año 2022); ambas consideraciones atenúan algo de la caída de las exportaciones, pero es clave monitorear su evolución en los próximos meses.

- Retenciones a las exportaciones

En cuanto a la recaudación de derechos de exportación, suponiendo alícuotas constantes en los niveles actuales, el aporte de los principales productos agropecuarios (y sus derivados industriales relevantes) se estaría aproximando a US$ 5.300 millones este año, un retroceso de US$ 4.400 millones respecto a la contribución que habría hecho este mismo grupo de productos en el 2022; en términos de la recaudación total del impuesto, la proyección anterior implica que se perdería el 35% de los ingresos generados el año pasado (medidos en dólares).

Nótese que el fisco seguirá recaudando una cifra muy relevante, extrayendo recursos de un sector en un año el que probablemente la mayoría de sus protagonistas tendrá pérdidas y quebrantos no menores, y esto tiene que ver con las características del impuesto que, al aplicarse sobre valor de los granos producidos, no puede distinguir si el sujeto económico gravado tiene o no capacidad de pago del impuesto.

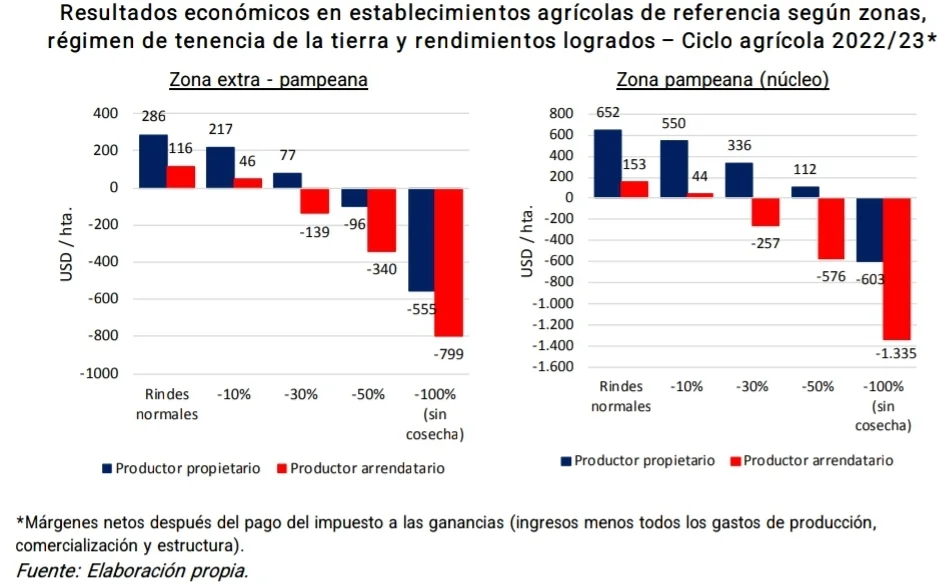

Por la magnitud del traspié productivo, en esta campaña los resultados económicos serán negativos en muchos establecimientos agrícolas del país.

A partir de modelos de referencia se estima que, en la región extra pampeana, una pérdida de rindes superior al 15%/20% de los valores normales, lleva a una situación de quebranto a productores arrendatarios y su pérdida se acerca al 50%, los quebrantos son muy fuertes, del orden de los US$ 340/ha; en esta misma región, productores propietarios, con menores costos, también enfrentan quebrantos con pérdidas de rindes de entre 40%/50%.

Por su parte, en zona núcleo, productores propietarios pueden conservar números positivos con pérdidas del 50% de la producción, aunque debe notarse que justamente en esta zona es en la que se están observando ajustes de rindes aún mayores; por el contrario, quienes arrendaron campos en zona núcleo pagando altos arrendamientos tendrán quebrantos muy fuertes, por caso, de US$ 576/ha, en un escenario de rindes al 50% de los normales.

Respecto a la distribución de la renta que puede producir un establecimiento agrícola en esta campaña, entre sus participantes más relevantes (productores, propietarios de tierras, Estado), el caso del gobierno es probablemente el más interesante.

Salvo que se pierda toda la cosecha, la situación más extrema, éste siempre logra extraer recursos de la actividad, por alguno o varios de los impuestos que cobra, cosa que no sucede con los productores (particularmente arrendatarios), que entran en quebranto cuando la productividad se aleja de la normal.

Además, en todos los casos de rindes posibles analizados, el Estado obtiene más recursos que un productor propietario, ampliándose la diferencia a mayor caída de rindes; por caso, con rindes 30% por debajo de los normales, se estima que el Estado recauda US$ 4,5 por cada 1 US$ que gane un productor propietario (zona extra pampeana), y con rindes 50% por debajo de los normales, el productor propietario perderá US$ 96/ha, mientras que el Estado recaudará US$ 231/ha por las distintas ventanillas impositivas.

Esta asimetría se hace mucho más notoria en el caso de productores arrendatarios, cuya renta se hace negativa rápidamente frente a una caída de rindes medios, mientras siguen generando flujos relevantes de recaudación para el Estado.

*Economistas del IERAL Fundación Mediterránea

Seguinos en Twitter: @SRSur_Agency