El mercado mundial del cobre está entrando en una era de déficits

Se prevé un déficit de suministro de 114.000 toneladas en 2023, en comparación con un déficit de 431.000 toneladas en 2022.

Escribe Richard Mills*

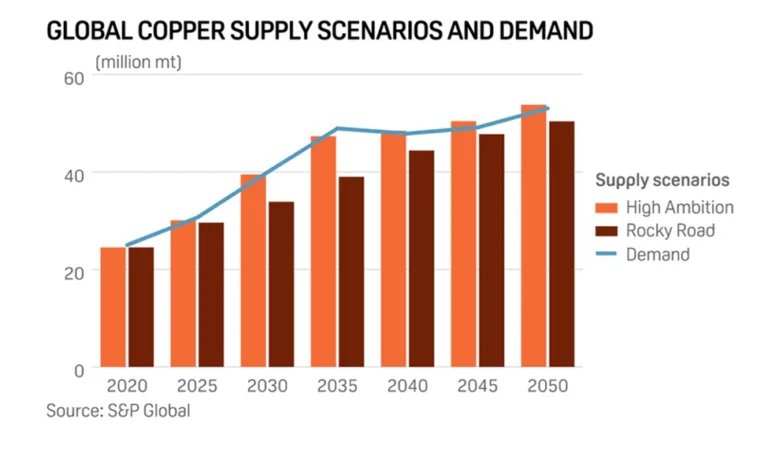

El mercado mundial del cobre está entrando en una era de déficits extremadamente grandes porque la demanda mundial anual de cobre casi se duplicará a 50 millones de toneladas para 2035 partiendo de una demanda actual de aproximadamente 25 millones de toneladas.

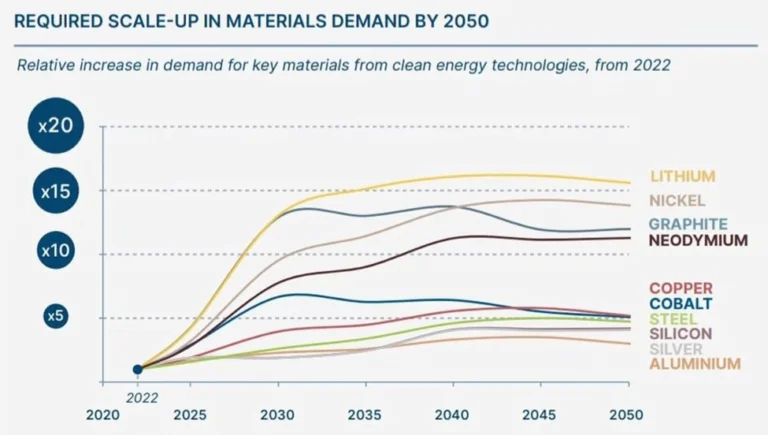

En pocas palabras, el camino para alcanzar el net zero neto comienza y termina con el cobre. Toda la infraestructura construida para apoyar la energía renovable utiliza grandes cantidades de cobre, ya que el metal es un conductor de electricidad y calor altamente eficiente.

Para mantener la transición energética, se requerirán millones de pies de cableado de cobre para fortalecer las redes eléctricas del mundo, y se necesitarán cientos de miles de toneladas más para construir parques eólicos y solares.

Una turbina eólica marina, por ejemplo, contiene 8 toneladas de cobre por megavatio de capacidad de generación.

Los vehículos eléctricos, que ahora son una fuente de demanda en rápido crecimiento, usan más del doble de cobre que los automóviles a gasolina, que contienen alrededor de 30 kilos de este metal. Sin mencionar que hay más de 180 kg de cobre en un hogar promedio, lo que nos recuerda cuán indispensable es realmente el metal.

Sumándolo todo, la demanda de cobre va a ser asombrosa a medida que miramos hacia el futuro.

- Brecha de suministro de cobre

Según McKinsey, se espera que la electrificación mundial aumente la demanda anual de cobre a 36,6 millones de toneladas para 2031, en comparación con la demanda actual de aproximadamente 25 millones de toneladas.

Sin embargo, la consultora prevé que la oferta de cobre rondará los 30,1 millones de toneladas, dejando una brecha de 6,5 millones de toneladas a principios de la próxima década.

Los usos ecológicos del cobre representaron el 4% del consumo de cobre en 2020, pero se espera que aumente al 17% para 2030, escribió en una nota Aditi Rai, analista de Goldman Sachs.

Agregó que un camino de “emisiones net zero” significaría que el mundo necesitaría un 54% adicional de cobre para 2030 además de ese pronóstico.

S&P Global Market Intelligence va un poco más allá y proyecta que la demanda mundial anual de cobre casi se duplicará a 50 millones de toneladas para 2035.

El año pasado, la producción minera mundial de cobre se situó en aproximadamente 22 millones de toneladas, incluso por debajo de la demanda actual.

“Suponiendo que la producción minera continúe creciendo a una tasa del 2,69% anual (como lo ha hecho durante la última década), la producción mundial alcanzará sólo 31 millones de toneladas, muy lejos de la cifra de 50 millones que necesitaríamos fue antes mencionado”, dijo S&P.

“El desafío es que si las tendencias actuales continúan… hay una gran brecha”, dijo el vicepresidente de S&P Global, Daniel Yergin, tras la publicación del análisis del cobre.

“E incluso si te pones tus patines y tu quemador de chorro [para lograr un crecimiento optimista de la oferta], y todo sale bien, todavía hay una brecha, porque es enorme. Y es importante reconocer eso ahora, no en 2035”.

“El mercado en general está bastante ajustado”, mencionó Robert Edwards, analista de cobre de CRU, en un artículo reciente del Wall Street Journal.

“A más largo plazo, existe una narrativa sobre la escasez de recursos y la transición ecológica con vehículos eléctricos y energías renovables, así como la construcción de redes eléctricas. Sobre el papel, es una brecha de suministro bastante sustancial que se abrirá en los próximos 10 años”, continuó.

- Déficits de cobre

Todo esto significa una cosa: que el mercado mundial del cobre está entrando en una era de déficits tan grandes que podría descarrilar nuestros objetivos climáticos. Algunas de las compañías mineras y comerciantes de metales más grandes del mundo advierten que el déficit podría llegar ya en 2025.

El Grupo de Estudio Internacional del Cobre (ICSG) dice que el mercado del cobre se enfrenta a otro año de déficits. El pronóstico de abril del grupo, a través de Reuters, prevé un déficit de suministro de 114.000 toneladas en 2023, en comparación con un déficit de 431.000 toneladas en 2022.

Cuando el ICSG se reunió por última vez en octubre, esperaba que la producción minera mundial creciera un 3,9 % en 2022 y un 5,3 % este año. Ahora cree que el crecimiento fue del 3% el año pasado y revisó su pronóstico a la baja al 3% en 2023.

La historia de Reuters dice que la ola esperada de nuevos suministros de cuatro nuevas minas, Kamoa-Kakula de la República Democrática del Congo, Quellaveco en Perú, junto con Quebrada Blanca II y Spence-SGO en Chile, se está viendo contrarrestada por múltiples impactos en las operaciones existentes.

El ICSG cita como razón de la reducción de las expectativas de crecimiento de la mina “problemas operativos y geotécnicos, fallas en los equipos, clima adverso, deslizamientos de tierra, guía revisada de la compañía en algunos países y acciones comunitarias en Perú”. Y para muchos de los proyectos mineros actuales, los acuerdos de compra ya están vigentes, ese cobre no llegará al oeste. Su mayor parte hacia el este a China, Corea del Sur y Japón.

- Suministro propenso a interrupciones

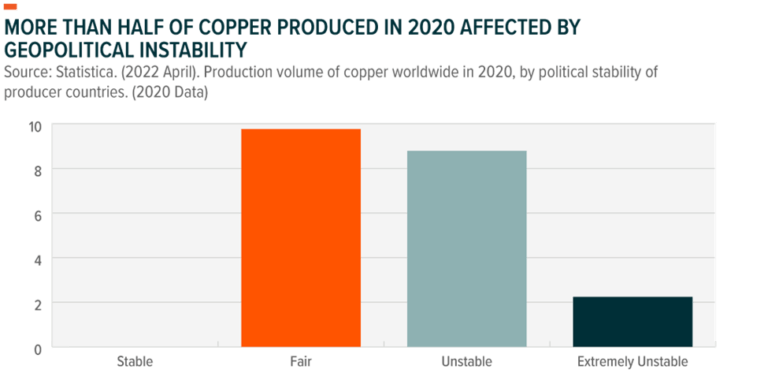

S&P considera que la geopolítica es un factor importante que contribuye al déficit en el suministro mundial de cobre. De los 20 millones de toneladas de cobre producido en 2020, más de la mitad procedían de países categorizados como “inestables” o “extremadamente inestables” (ver más abajo).

Desde fines de 2022, Perú, el segundo mayor productor, se ha visto sacudido por la agitación política. La nación ha experimentado disturbios diarios, lo que significa que las cadenas de suministro en todo el país se han visto afectadas.

En enero, los expertos estimaron que aproximadamente el 30% de la producción de Perú estaba en riesgo Múltiples minas líderes en el mundo, como Antapaccay de Glencore y Las Bamba de MMG, que se combinan para el 2,5% de la producción mundial de cobre, fueron cerradas o restringidas por bloqueos de carreteras de manifestantes.

Quizás ningún país sea un mejor ejemplo de cuán vulnerable es la cadena de suministro del cobre que Chile.

Como el productor número 1 del mundo, la producción de Chile se ha estancado debido al deterioro de la calidad del mineral y las restricciones de agua en el árido norte. La concesión de permisos también se está volviendo más difícil.

La firma de investigación Fitch Solutions estima que la producción de cobre en 2023 en el principal productor mundial será de aproximadamente 5,7 millones de toneladas, la misma que en 2020.

En 2021, el candidato izquierdista Gabriel Boric fue elegido presidente de Chile, con un mandato para imponer impuestos más altos, lo que provocó un escalofrío en la industria minera que argumentó que el cambio impediría la competitividad.

La reforma constitucional también estaba en la agenda. Desde entonces, han prevalecido las cabezas más frías. Una nueva constitución propuesta fue rechazada por los votantes en septiembre pasado, mientras que un ambicioso plan de reforma fiscal fue rechazado por el Congreso en marzo.

Un plan del gobierno para nuevas regalías sobre la minería, que actualmente se está tramitando en el Congreso, se ha moderado al 46%. Las grandes empresas mineras están observando de cerca estos desarrollos.

BHP, propietario mayoritario de la mina de cobre más grande del mundo, Escondida, quiere que el gobierno chileno haga más concesiones en la legislación tributaria antes de invertir aproximadamente US$ 10.000 millones en el país.

- Necesidad de diversificar la oferta

Sin embargo, en el fondo, las empresas mineras están decididas a diversificarse lejos de jurisdicciones de alto riesgo como Chile y Perú, razón por la cual se están realizando acuerdos agresivos sobre activos de cobre de alta calidad en otros lugares.

BHP, por ejemplo, adquirió la minera australiana OZ Minerals el año pasado, una medida que impulsaría su producción de cobre en aproximadamente un 7%.

El gigante suizo de las materias primas Glencore también está tratando de flexionar sus músculos financieros, ofreciendo $ 23 mil millones para Teck Resources de Canadá para crear lo que sería el tercer productor de cobre más grande del mundo.

Rio Tinto, el productor líder de mineral de hierro, también hizo incursiones significativas en el cobre al completar su adquisición de Turquoise Hill por $3.300 millones y otorgar a la compañía una participación del 66% en Oyu Tolgoi de Mongolia, uno de los depósitos de cobre más grandes del mundo.

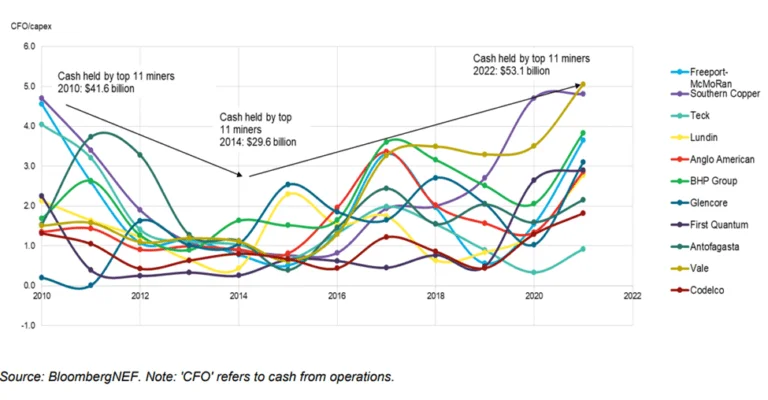

Los analistas de BloombergNEF esperan una mayor consolidación en el corto plazo para impulsar la oferta y reducir los costos. Las mineras de cobre tienen el efectivo para financiar fusiones y adquisiciones, y el análisis de BNEF indica que las 11 mineras principales cuentan con US$ 53.000 millones en efectivo y equivalentes de efectivo, el nivel más alto en una década.

Pero hacer tratos solo llega hasta maximizar la producción de las operaciones de cobre existentes.

El problema, según lo identificado por el columnista de metales de Reuters Andy Home, es que hay muy poco suministro de cobre en el oleoducto más allá de las cuatro minas antes mencionadas que actualmente se están poniendo en funcionamiento.

Esto es lo que dijo el CEO de Glencore, Gary Nagle, a fines de 2022: “Todo lo que se planeó construir se ha construído. No hay nada detrás [de los proyectos que ahora están entrando en producción]”.

La perspectiva del comerciante de productos básicos sobre el suministro de cobre es mucho más pesimista que, digamos, la de McKinsey. La firma dice que si el mundo va a cumplir con sus objetivos de cero emisiones, le faltarán 50 millones de toneladas de cobre para 2030.

Claramente, el mundo necesita nuevas minas de cobre, pero no se pueden construir y poner en servicio tan rápido. En América del Norte, pueden transcurrir 20 años entre el descubrimiento inicial y la primera producción. Tenemos menos de siete años.

Sam Crittenden, analista de RBC Dominion Securities, estimó recientemente que los requisitos de cobre de la transición energética significarán un 1% adicional del suministro de cobre, el equivalente a una gran mina de cobre (a la Escondida) que entra en funcionamiento cada año.

Los proyectos de calidad listos para usar son escasos y cada vez más difíciles de construir: cuando miramos la lista de proyectos de cobre disponibles, es notable que hay mucho cobre, pero es posible que gran parte nunca salga del suelo”, dijo Crittenden.

Un informe de esta semana de la Comisión de Transiciones Energéticas (ETC Energy Transitions Commission) refuerza aún más la idea de que ha habido una grave falta de inversión que ha llevado a nuevos descubrimientos de cobre.

“La inversión de capital anual en metales de transición energética promedió US$ 45.000 millones en las últimas dos décadas en comparación con los US$ 70.000 millones necesarios cada año hasta 2030 para expandir el suministro”, dijo ETC.

Fuente: Energy Transition Commission-ETC

Claramente, para tener la oportunidad de alcanzar nuestros objetivos de cambio climático, se deben construir más minas de cobre desde cero.

Esto comienza identificando proyectos de exploración con tal potencial, pero sin los riesgos que presentan países como Chile.

- Conclusión

Actualmente, Copper Road Resources, que ofrece una colocación privada por ingresos brutos de hasta US$ 400.000, se encuentra en una excelente posición para lograr sus objetivos de exploración para 2023. Su progreso también está ganando algo de tracción dentro de la comunidad inversora.

En un lapso de dos meses, las acciones de la empresa se recuperaron desde un mínimo de 5,5 centavos por acción en mayo hasta casi duplicarse, una muestra de confianza no solo en la empresa sino también en la situación del mercado de las mineras junior de cobre.

“Ahora vemos que algunos proyectos se ponen en marcha en Perú y en Chile, lo que agregará una oferta incremental, pero no hay mucho en términos de cartera en términos de largo plazo”, dijo Barbara Mattos, analista de la calificadora Moody’s Investors Service.

WSJ, refiriéndose a la falta general de inversión en proyectos mineros en las últimas dos décadas. Como señaló el director ejecutivo Timmins en una entrevista de mayo con RocksAndStocksNews, no hay suficiente suministro para cumplir con una mejora proyectada de US$ 2 billones que Estados Unidos necesita para alcanzar el cero neto.

De hecho, dice que los administradores de fondos de alto nivel con cientos de millones de dólares están teniendo dificultades para encontrar buenos proyectos en los que invertir. Ahora que las grandes están comenzando a gastar su efectivo, hace que los exploradores de cobre que se encuentran en grandes proyectos con un historial de producción anterior valga la pena monitorear, especialmente en un período de demanda de metal ya alta y creciente.

Fuente: Ahead of The Herd

Seguinos en Twitter: @SRSur_Agency