Argentina tiende a duplicar la Base Monetaria cada 13 semanas

Escriben Jorge Vasconcelos y Maximiliano Gutiérrez*

Argentina tiende a duplicar la Base Monetaria cada 13 semanas de modo que la transición y la herencia económica está cada vez más complicada para el futuro gobierno y los resultados electorales que pueden acentuar o revertir esa dinámica.

El gobierno intenta avanzar en medidas que buscan compensar, aunque en forma muy desigual y arbitraria, la pérdida de poder adquisitivo originada en la aceleración inflacionaria.

Algunas de ellas son cortoplacistas y se agotarán a poco de andar, otras, en cambio, apuntan a introducir nuevas reglas de modo permanente, caso de la reforma del mínimo no imponible de Ganancias, aunque sin contemplar criterios de “equilibrio general”, ya que no se prevé reducción de gastos para su financiamiento.

- Desfinanciamiento del Presupuesto 2024

Hay un hilo conductor, por el cual parte de las medidas están desfinanciando el presupuesto de 2024, otras producen alteraciones en la relación Nación-Provincias, que podrían abrir espacio a mayor litigiosidad; a su vez, al tiempo que se intenta reprimir la inflación acentuando controles de precios, del otro lado se la alimenta con políticas monetarias sumamente expansivas.

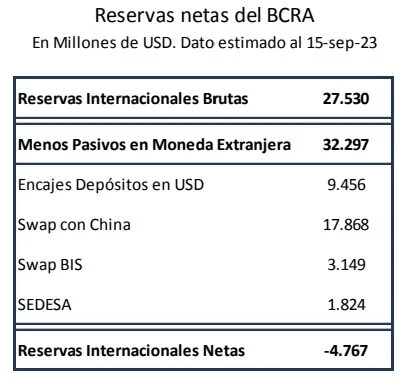

En forma análoga, y en el frente externo, se intenta evitar una ampliación de la brecha cambiaria utilizando reservas del BCRA para alimentar la oferta en el segmento del “dólar MEP”, pero al costo de incrementar de forma vertical la deuda comercial por importaciones impagas y trabar el funcionamiento de diversas actividades productivas por falta de insumos y piezas.

En lugar de buscar estabilizar la economía para recuperar de forma genuina el poder

adquisitivo de los salarios, se configura un escenario de “fuga hacia adelante” de las

principales variables, con aceleración de la inflación, deterioro adicional de las cuentas externas y fiscales, y acortamiento del horizonte para la toma de decisiones.

- Emisión monetaria

Así, mientras un segmento de la oposición anuncia que está escribiendo el réquiem del peso; el gobierno, sin explicitarlo, también contribuye a su redacción.

La emisión monetaria de los últimos 3 meses y medio asociada a financiamiento fiscal directo, compra neta de divisas, intereses de los pasivos remunerados y compra de bonos en el mercado secundario, antes de esterilización vía leliqs, muestra que Argentina tiende a duplicar la Base Monetaria cada 13 semanas, fenómeno por el que se sigue contrayendo la demanda de dinero, haciendo cada vez más pesada la carga del “impuesto inflacionario”.

Esta situación reafirma la importancia del recambio presidencial del 10 de diciembre, dado que se necesita un diagnóstico correcto y medidas apropiadas para dejar atrás la estanflación y contener los riesgos inmediatos de la coyuntura.

- Aceleración inflacionaria

Aunque en el segundo semestre de 2022 también se verificó “aceleración inflacionaria”, la actual coyuntura es cualitativamente distinta. No sólo porque los guarismos de variación mensual del IPC ahora se han instalado en los dos dígitos.

También por el hecho que se agotan recursos como un tipo de cambio especial para la soja como forma de recuperar reservas, mientras la deuda comercial y por el swap con China se ha incrementado casi 15.000 millones de dólares en un año.

En el plano fiscal, la diferencia está en que la aceleración inflacionaria no será factor de licuación del gasto público y reducción del déficit, como ocurrió en el segundo semestre de 2022.

Así, se ha configurado un combo extremadamente preocupante de aceleración inflacionaria más deterioro adicional del rojo estatal, con reservas negativas y en un contexto de altísima incertidumbre electoral

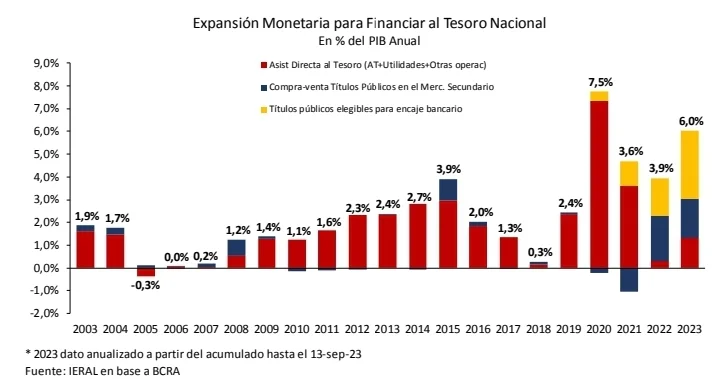

Entre enero y mediados de septiembre la asistencia directa del BCRA al Tesoro acumula $ 1,64 billones, a lo que deben añadirse $ 2,1 billones destinados a comprar bonos en el mercado secundario para sostener la paridad de los títulos y un estimado de $ 3,7 billones asociados a la compra de títulos públicos por parte de los bancos, operatoria promovida por el Central, ya que se permite que esos bonos formen parte del encaje bancario.

Si se anualizan los datos de ocho meses y medio, se tiene para 2023 un estimado de emisión de origen fiscal (directa e indirecta) del orden de los 6,0 puntos del PIB, la más elevada de la década de la estanflación y 1,5 puntos por debajo del excepcional 2020, cuando la “demanda de dinero” como proporción del PIB duplicaba largamente los datos actuales.

Expresando el desagregado en puntos del PIB, se tiene que la emisión monetaria de origen fiscal de 2023 se corresponde con:

1,3 % de Asistencia Directa al Tesoro (Adelantos Transitorios + Utilidades + Otras operaciones);

1,7 % para la Compra-venta Títulos Públicos en el Merc. Secundario;

3,0 % asociado a la variación del stock de Títulos Públicos elegibles para integrar el encaje bancario.

En relación a la base monetaria de fin de 2022, la emisión para financiar al Tesoro Nacional por todo concepto, directo e indirecto, implica una tasa de emisión mensual equivalente al 11,0%.

- Factor endógeno de emisión

A ello se debe adicionar el factor endógeno de emisión: los intereses de los pasivos

remunerados, stock que ya alcanza a $ 20,9 billones de pesos, el 12% del PIB, más que duplicando el guarismo registrado a fin de 2019.

En lo que va del 2023, se han emitido $ 8,2 billones de pesos para el pago de intereses de las Leliqs y demás pasivos remunerados, cifra que anualizada equivale a 6,6% del PIB.

Así, el desequilibrio este año estará llegando a 11,6 % del PIB, consolidando el déficit cuasifiscal con el rojo del Tesoro, cercano a los 5,0 puntos del PIB cuando se incluyen intereses.

Dada la falta de crédito genuino, para el financiamiento del rojo fiscal (más vencimientos de deuda del Tesoro que no son refinanciados por el mercado), la “maquinita de imprimir billetes” está trabajando a destajo.

Para dimensionar las presiones inflacionarias derivadas de este conjunto de factores, se consolida la asistencia del Banco Central al Tesoro por vía directa e indirecta y el pago de intereses por los Pasivos Remunerados de la entidad monetaria, y se la refiere al tamaño de la base monetaria de un mes base.

Así, partiendo del nivel de la base monetaria de fin de 2022, se tiene que la emisión por todo concepto venía corriendo a un ritmo de 17,7% mensual, antes del último paquete de medidas anunciado por el gobierno y con tendencia de aceleración en el período reciente.

En los últimos tres meses, la emisión por todo concepto (fiscal + intereses de Leliq), antes de esterilización, alcanzó un ritmo acumulativo de casi 32% mensual, en relación a la base monetaria de fin de mayo pasado.

- Efectos colaterales

Es este el contexto en el que hay que evaluar el alcance y los efectos colaterales de los recientes anuncios gubernamentales.

Ya había una primera tanda de medidas, dispuestas apenas realizadas las PASO de mediados de agosto. Se incluyeron en ese momento el refuerzo mensual para jubilados, suma fija para empleados del sector público y privado, adicional para trabajadores de casas particulares, diferimiento en pago del monotributo, el Previaje 5, un refuerzo en la Tarjeta Alimentar y otro en el Potenciar Trabajo.

En los últimos días, el combo pasó a incluir la devolución del IVA para consumos con tarjeta de débito, el refuerzo del programa alimentario PAMI y la suba del mínimo no imponible en Ganancias, con media sanción por parte de la Cámara de Diputados.

Medido en términos de PIB, el paquete total podría tener un costo fiscal cercano a 1,5 puntos.

- Inflación y poder adquisitivo del salario

Así, el gobierno intenta enfrentar el deterioro del poder adquisitivo de los trabajadores provocado por la inflación con medidas que habrán de acarrear más inflación.

Puede estimarse para las ventas de bienes de consumo masivo una caída de entre el 2,0% y el 3,0% interanual para los meses de agosto y setiembre, luego de una merma del consumo privado de 1,3% interanual en el segundo trimestre, de acuerdo a lo consignado por el INDEC (cuentas nacionales).

Es en general lo que ocurre cuando se acelera la inflación. Obsérvese que la variación del IPC del trimestre junio-agosto escaló al 161,0% anualizado de acuerdo a los datos del INDEC, mientras que el índice de precios mayoristas anualizado trepó al 253,8% para igual período.

Estas cifras eran a diciembre de 2022 de 91,0% y 97,1%, respectivamente, por lo que la aceleración se mide por una diferencia de 70 puntos porcentuales para el IPC y de 156,7 puntos para mayoristas verificada entre diciembre de 2022 y agosto de 2023.

Fuente: IERAL, Fundación Mediterránea

Seguinos en Twitter: @SRSur_Agency Instagram: @srsurnewsagency