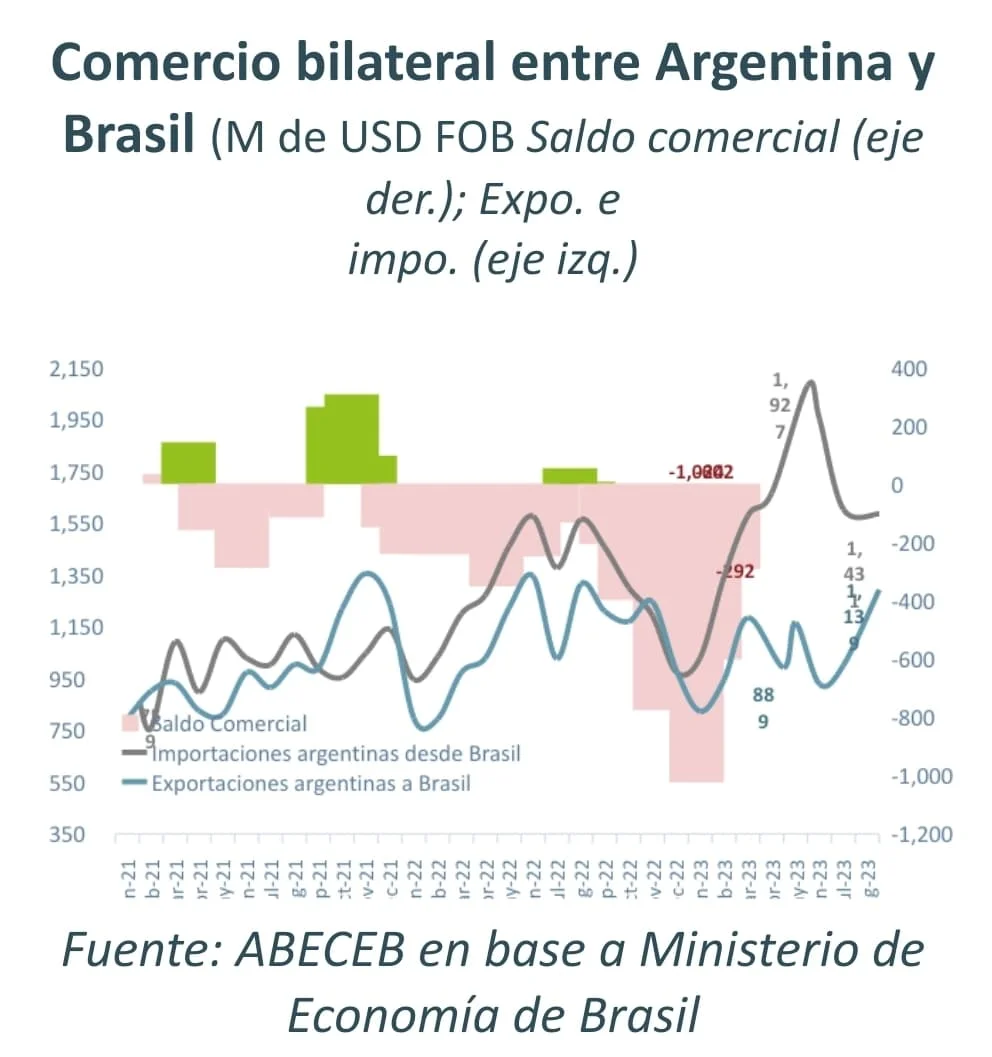

El déficit comercial de Argentina con Brasil duplicó al del año pasado

En lo que va de 2023, el déficit comercial de Argentina con Brasil duplicó al del año pasado, y alcanzó su segundo mayor valor desde los ’90.

La cosecha gruesa podría ayudar a acotar el déficit comercial con Brasil, sumada a una potencial desaceleración de las importaciones como la que se observó en agosto.

Por el contrario, sería desfavorable al déficit comercial bilateral la situación crítica del sector agrario, ya que al desplome de las exportaciones se le suma la necesidad de importar materia prima para la industria nacional.

En este sentido, las importaciones de soja crecieron un 247,8% en los ocho meses de 2023, y se espera que se importe el triple de esta commodity que el año pasado – si este nivel de importaciones no fuera permitido, la molienda sufriría una profunda contracción, profundizando la recesión actual que ya fue traccionada por el complejo agropecuario.

De cualquier modo, no se espera un impacto significativo de la devaluación del tipo de cambio sobre el comercio bilateral, ya que la competitividad que se logró en agosto se perdería tras la aceleración inflacionaria esperada para los tres meses donde el tipo de cambio permanecería fijo.

Sumado a esto, la incertidumbre económica es demasiado alta como para que una depreciación del tipo de cambio real mueva realmente el amperímetro ni de las importaciones ni de las exportaciones.

La única alternativa que queda por tanto en el corto plazo para lidiar con la creciente escasez de divisas es el control de importaciones, a lo que el gobierno intenta sumarle otras iniciativas tendientes a conseguir financiamiento para el comercio como el acuerdo que anunció esta semana el ministro Massa con el presidente Lula, donde se presenta un nuevo mecanismo para financiar importaciones para la industria (en rigor un financiamiento por USD 600 M de parte de la CAF y BNDES para exportaciones de Brasil a Argentina, específicamente para los sectores automotriz y autopartistas).

- El déficit

En agosto, Argentina mostró nuevamente un déficit comercial bilateral de USD 292 M, cifra que se ubica por debajo del registrado el mes previo (USD -602 M) y muy por debajo del récord registrado en junio (USD -1.024 M). Con este resultado, el déficit comercial de agosto registró un incremento del 17,4% i.a. vs agosto del año pasado (USD 249 M), en un contexto en que los flujos comerciales (importaciones + exportaciones), mostraron una caída del 13,3% i.a. en el mismo mes, una de las mayores caídas desde 2020.

Así, en los ocho meses que van del año, la balanza comercial bilateral con Brasil lleva acumulado un déficit de USD 4.455 M, casi tres veces superior al de igual plazo de 2022, y más del doble que del déficit acumulado en todo el año pasado (USD 2.245 M).

Con todo, este rojo acumulado en los 8 primeros meses de 2023 es el mayor de los últimos seis años, y el segundo más elevado desde 1999 – solamente lo supera el resultado observado en 2017 (USD -5.278 M-.

Sin dudas y más allá de las restricciones a las importaciones, ha tenido un impacto muy negativo la sequía no sólo afectando las exportaciones agrícolas sino también disminuyendo la cantidad de materia prima agropecuaria disponible para molienda fundamentalmente de soja y derivando, por tanto en la necesidad de apelar al componente importado que muestra crecimientos mayores al 100% desde hace varios meses.

- ¿Qué pasó con las importaciones desde Brasil en agosto?

Las importaciones desde Brasil totalizaron USD 1.431 M en agosto y cayeron un 8,4% ia su primera contracción desde diciembre de 2022 (-14,5% i.a.) y la segunda desde la pandemia. Esto sigue a varios meses de importaciones elevadas, especialmente mayo y junio, que mostraron los valores nominales más elevados desde 2011 (USD 1.927 M y USD 1.951 M respectivamente).

En detalle, la caída se debe a una disminución del 7,5% i.a. en las cantidades importadas, ya que los precios de las importaciones se incrementaron en un 1,4% i.a.

En su interior, se mostró una dinámica heterogénea entre los principales rubros de importación:

Primeramente, y vinculado al sector automotriz, las importaciones mostraron dos dinámicas contrapuestas, ya que el rubro “Partes y accesorios para vehículos automotores” dio cuenta del 13,3% del total de las compras argentinas desde Brasil, totalizando USD 190,7 M y creciendo un 10,9% i.a.

En cambio, la importación de “Vehículos de pasajeros” mostró una tendencia negativa, ya que el monto registrado fue de USD 93,3 M y representó una disminución del 53,6% i.a. – reduciendo su participación casi a la mitad, de 13,3% de las compras a Brasil en 2022 a 6,6% este año. Este último rubro muestra el impacto de las restricciones comerciales impuestas desde el gobierno.

Mientras tanto, el sector agropecuario sigue dependiendo fuertemente de la compra de soja en Brasil, ya que este producto fue el segundo con mayor peso, representando USD 100,3 M en importaciones y creciendo un 247,8% i.a. La soja de molienda, utilizada para reemplazar los cultivos perdidos durante la sequía del primer semestre en argentina (que coincidió con una cosecha históricamente abundante en Brasil), representó un 7,8% de las importaciones, casi cuatro veces más que en igual mes de 2022 (1,8%).

Asimismo, el rubro de energía eléctrica tuvo peso en el octavo mes, alcanzando compras por USD 72,1 M y cayendo 15,3% i.a.; la participación no mostró una variación tan significativa, siendo del 5% de las importaciones brasileñas (vs 5,4% en 2022).

Por último, la categoría “Mineral de hierro y concentrados” completó el podio, con importaciones por USD 57,5 M que crecieron al segundo mayor ritmo – un 155,4% i.a. más altas que en agosto de 2022. Así, más que duplicaron su participación, pasando de un 1,4% de las compras totales en 2022 a un 4% este año.

- ¿Qué pasó con las exportaciones hacia Brasil en agosto?

Al igual que las importaciones argentinas desde Brasil, las exportaciones presentaron una baja interanual del -13,3% i.a., totalizando USD 1.139 M – acumulando una disminución del 13,8% i.a. en los últimos cinco meses, el peor resultado en igual período desde la pandemia (-40,2% i.a. en abril-agosto de 2020).

Entre los productos de mayor participación en el total de exportaciones, la dinámica fue heterogénea, con el agro presentando una tendencia negativa, el sector de hidrocarburos una positiva, y el automotriz dando resultados encontrados:

- En relación con el sector automotriz, la exportación de Vehículos automóviles de pasajeros fue el único subrubro con desempeño positivo, totalizando USD 208,7 M y creciendo un 5,6% i.a. En cambio, la categoría “Vehículos a motor para el transporte de mercancías y usos especiales” presentó una disminución en este mes, llegando a USD 254,5 M y cayendo un 11,3% i.a. Asimismo, los envíos de “Motores de pistón y sus partes” se redujeron un 12,3% i.a. en el mismo mes, totalizando USD 37,5 M. En el agregado, el sector automotriz totalizó un 43,9% de los envíos a Brasil, contra un 40,1% el año previo.

- Pese al guarismo mensual no auspicioso en agosto, el sector automotriz tiene un buen desempeño en lo que va de 2023, con subas en todos los rubros en los ocho meses acumulados: los envíos a Brasil de vehículos de pasajeros crecieron un 9,2% i.a., mientras que los de vehículos de mercancías mostraron una suba del 7,8% i.a., y las de motores de pistón aumentaron un 3,3% i.a. Esto responde al crecimiento del mercado brasileño – los vehículos matriculados crecieron un 24,0% i.a. en julio, creciendo tanto en el rubro de pasajeros (+4,9% i.a.) como comercial (+30,5% i.a.).

- La venta de “Aceites crudos de petróleo o minerales” alcanzó los USD 130,1 M en agosto, es decir un incremento interanual del 50,4% i.a., llegando a representar el 11,4% de las exportaciones. En lo que va del año, este rubro ha crecido un 223,3% i.a., y ha triplicado su share en las ventas externas del país (14,7% vs 7,1%).

- Finalmente, la venta de “Trigo y Centeno, sin moler” descendió un 78,8% i.a. en agosto, llegando a USD 33,8 M y viendo una caída de casi 10 puntos porcentuales en su participación – de 12,1% en 2022 a 3,0% en agosto de este año. El profundo impacto de la sequía, así, sigue observándose en las ventas de este producto, que en su acumulado anual han caído un 54,2% i.a. A esto hay que añadirle el agravante de que la sequía no solo impactó en las exportaciones de grano, sino que los daños climáticos también afectarían a la calidad de los subproductos locales.

Fuente: Abeceb

Seguinos en Twitter: @SRSur_Agency Instagram: @srsurnewsagency