Los bancos se concentran en el corto plazo

Moody’s Argentina señala que en el balance, los bancos se concentran en el corto plazo.

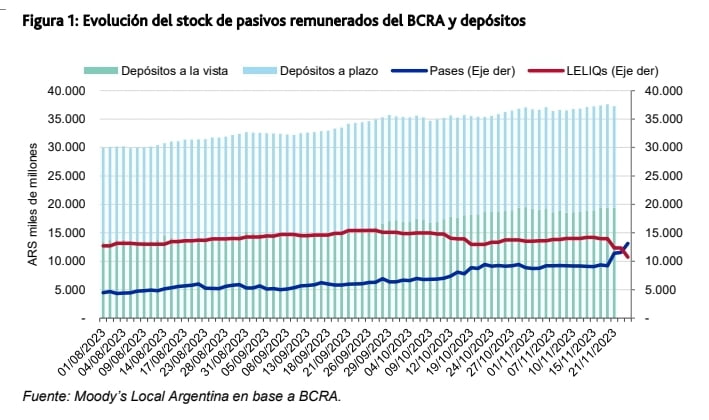

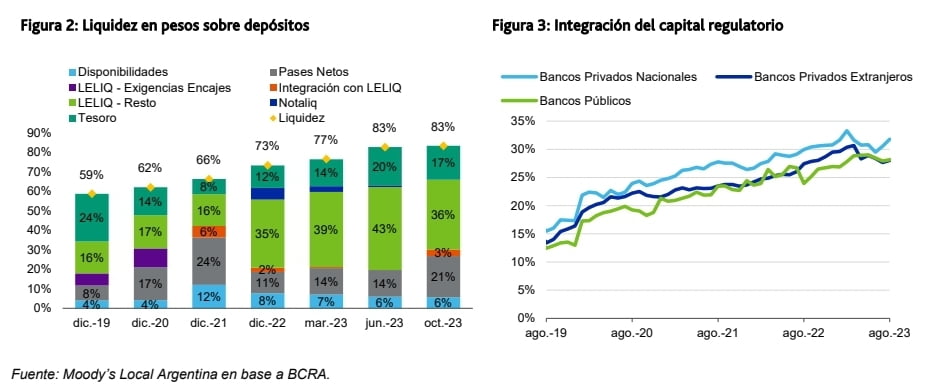

Los bancos desarman posiciones de LELIQs y aumentan su tenencia de PASES, lo que les brinda mayor flexibilidad para achicar sus balances o direccionar su activo hacia otros instrumentos.

En opinión de Moody’s Argentina, el principal desafío para los bancos argentinos sigue siendo la elevada exposición al riesgo de mercado derivado de la concentración de las inversiones en instrumentos públicos.

“El balance de los bancos se concentra en el corto plazo. Los bancos desarman posiciones de LELIQs y aumentan su tenencia de PASES en línea con la disminución del plazo promedio de los depósitos”, evaluó Moody’s.

Al 23 de noviembre de 2023 el stock de LELIQs del sistema financiero era un 23% menor al del viernes previo a las elecciones, mientras que el stock de PASES mostró un aumento en torno a 43%.

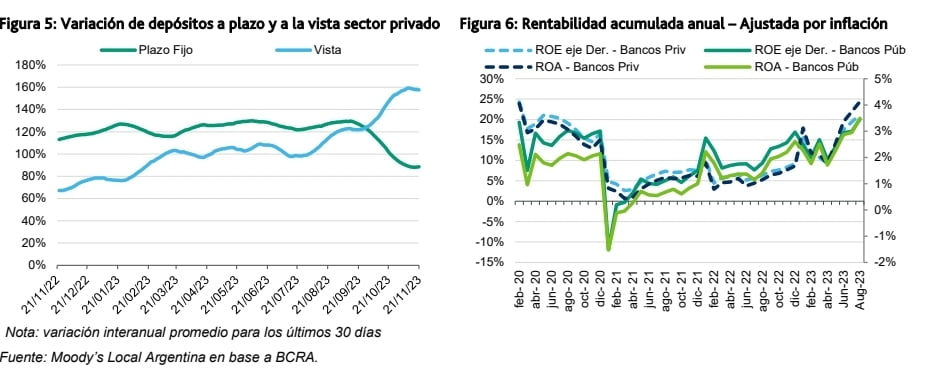

Por el lado de los pasivos, se observó una baja en los depósitos a plazo y un aumento de los depósitos a la vista, lo que implica una disminución en el plazo promedio de los depósitos que acompaña la estrategia de acortar el plazo de los activos.

En el actual contexto de incertidumbre en relación a cuál va a ser la solución que proponga el nuevo gobierno para desarmar las posiciones de pasivos remunerados del BCRA, la dinámica que adoptaron los bancos de acortar el plazo promedio de su balance les brinda mayor flexibilidad para achicar sus balances, o bien direccionar su activo hacia otros instrumentos o, incluso, tomar la decisión de colocar una proporción en cuenta corriente en el BCRA.

A pesar de estos cambios, el stock total pasivos remunerados tuvo un aumento del 3% con respecto al viernes previo a las elecciones y el balance de los bancos mantiene su exposición a las condiciones de política monetaria y de financiamiento de la deuda pública.

En opinión de Moody’s Local Argentina, el principal desafío para los bancos continúa siendo la elevada exposición al riesgo de mercado derivado de la concentración de las inversiones en instrumentos públicos.

“Sin embargo, consideramos que los elevados niveles en términos históricos tanto de liquidez como de capitalización actuales de los bancos actúan como mitigantes y les permitirá afrontar pérdidas moderadas”, continuó el análisis.

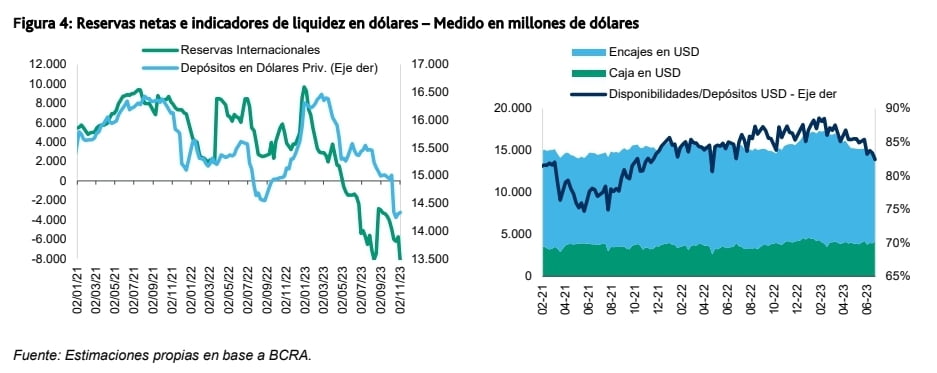

Dado el actual contexto de escasez en las reservas del BCRA, y a pesar de que el stock de depósitos en dólares ha disminuido en los últimos años, los bancos mantienen disponibilidades en dólares en sus propios tesoros para estar en condiciones de satisfacer los potenciales retiros de sus clientes.

“Consideramos que, en caso de que aumente la salida de este tipo de depósitos en el corto plazo, el riesgo se encuentra parcialmente mitigado por la baja exposición a préstamos y la elevada liquidez en dólares que presentan los bancos argentinos”, añadió el informe.

El aumento en la proporción de los depósitos a la vista disminuye el costo de fondeo de los bancos y compensa parcialmente los menores ingresos por intereses.

En las últimas semanas se observó un cambio en la composición de los pasivos con una baja en la proporción de depósitos

a plazo remunerados y un aumento en los depósitos a la vista que, en su gran mayoría, no reciben remuneración.

Esto genera que los bancos disminuyan el costo promedio de su fondeo, lo que les permite compensar parcialmente los menores ingresos por colocaciones financieras en instrumentos del BCRA de menor plazo que devengan menor tasa de interés y que la rentabilidad se vea afectada en menor medida.

Por otra parte, a pesar de la coyuntura actual, caracterizada principalmente por un escenario de inflación creciente y alta volatilidad, “esperamos que el aumento en los niveles de morosidad no sea significativo debido a que se encuentran en niveles muy por debajo del promedio histórico”.

A su vez, este riesgo se encuentra mitigado por adecuadas coberturas con previsiones y niveles de capital elevados en términos históricos.

Seguinos en X: @SRSur_Agency Instagram: @srsurnewsagency